Mario Draghi e il ministro dell’Economia Giovanni Tria (foto LaPresse)

Pericolo incidente

Analisi sbagliate sulla Bce e strategie azzardate in Europa possono costarci molto caro. Le idee del ministro Savona e la manovra del governo sono un mix rischioso per l’Italia

Il documento “Politeia”, predisposto dal dipartimento per gli Affari europei della Presidenza del Consiglio, ha tre problemi. Primo, contiene molti errori, fattuali e di analisi. Secondo, è ambiguo, soprattutto nelle proposte, che se interpretate alla lettera rischiano di produrre effetti negativi, in particolare per quel che riguarda la percezione della sostenibilità delle finanze pubbliche italiane. Terzo, è controproducente dal punto di vista politico, e rischia di minare la fiducia, in particolare nei confronti dell’Italia.

Gli errori

Un primo esempio riguarda l’impegno assunto nel trattato a mantenere le finanze pubbliche in ordine. A pagina 4 del documento si sostiene che il Trattato prevede una “clausola della convergenza”, secondo cui: “I paesi che all’epoca della decisione già superavano il 60 per cento nel rapporto debito pubblico/pil avrebbero dovuto crescere a saggi più elevati degli altri per validare la solvibilità del loro debito sovrano”. Una tale clausola non esiste. Il Trattato chiarisce che i paesi – tutti i paesi – devono evitare disavanzi pubblici eccessivi. La Commissione sorveglia l’evoluzione della situazione di bilancio e l’entità del debito pubblico degli stati membri, in particolare affinché i paesi che hanno un debito pubblico superiore al 60 per cento del pil lo riducano in misura sufficiente ad avvicinare il valore di riferimento con ritmo adeguato. Non è pertanto corretto sostenere che le procedure europee abbiano come obbiettivo di far crescere maggiormente le economie dei paesi ad alto debito “per validare la solvibilità del loro debito sovrano”. La solvibilità delle finanze pubbliche è responsabilità degli stati membri. Questo è ciò che è stato concordato e sottoscritto da tutti, a cominciare da Guido Carli che firmò per l’Italia. Il secondo esempio riguarda la politica monetaria e del cambio. A pagina 10 del documento, si sostiene che “I poteri di intervento sul cambio estero dell’euro e quelli di svolgere funzioni da prestatore di ultima istanza (lender of last resort) sono stati attivati da pressioni derivanti da eventi straordinari e dall’abilità del Presidente, ma non sono espressamente previsti nel suo Statuto.” Questa affermazione non è corretta. La Bce ha poteri in materia di cambio ben maggiori di quelli della Riserva federale, della Banca del Giappone o della Banca d’Inghilterra. (...)

Forse con il “piano Savona” si è esagerato nel testare il limite della intelligenza dei lettori, in particolare quelli degli altri paesi europei

Venendo alla funzione di lender of last resort, cioè di prestatore di ultima istanza, il documento sostiene che la Bce, a differenza di altre banche centrali, non abbia tali poteri. In realtà, nessuna banca centrale, almeno nei paesi avanzati, ha un tale obiettivo scritto negli statuti. Nessuna banca centrale interviene in acquisto di titoli di stato invenduti all’emissione. Eccetto in Italia, prima del cosiddetto “divorzio” tra la Banca d’Italia e il Tesoro avvenuto nel 1981, che impegnava la Banca d’Italia ad acquistare tutti i titoli non collocati all’asta presso il pubblico, finanziando quindi gli ampi disavanzi del Tesoro con base monetaria, creando così inflazione a due cifre, una tassa occulta sui risparmi dei cittadini. Se gli autori del documento ritengono che l’Europa debba adottare un sistema di finanziamento dei tesori nazionali simile a quello in vigore in Italia negli anni Settanta, come sostengono apertamente alcuni economisti vicini al governo – e come esplicita in modo chiaro il famoso Piano B – dovrebbero scriverlo esplicitamente. Questo, indubbiamente, richiederebbe un cambiamento dello statuto della Bce. La Bce, come le altre banche centrali, può acquistare, su sua iniziativa, titoli di stato sul mercato secondario, per creare base monetaria al fine di raggiungere l’obiettivo statutario, che è la stabilità dei prezzi. E’ quello che si chiama il Qe – quantitative easing. Non ci sono restrizioni nello statuto, contrariamente a quanto affermato al riguardo nel documento (a pag. 9). Il documento chiede implicitamente di attuare il Qe solo acquistando titoli di stato italiani, e non di altri stati, per fronteggiare attacchi speculativi. Evidentemente c’è una confusione tra gli strumenti di politica monetaria, ossia tra il Qe e l’Omt, il whatever it takes. (..)

Nel Settembre 2012 la Bce ha adottato l’Omt (Outright Monetary Transaction), in seguito alle parole pronunciato da Draghi “We will do whatever it takes”, che per precisione, erano precedute da 3 parole – spesso omesse in Italia – “within our mandate”. Cosa vogliono dire queste parole? che il ruolo della Banca centrale è di far fronte a crisi di liquidità, non di solvibilità di uno stato. In altre parole, la banca centrale può intervenire per contrastare rischi di contagio o percezioni errate riguardo alla partecipazione di un paese all’unione monetaria, ma non per finanziare una dinamica insostenibile del debito. Questa è una delle condizioni ben note nella letteratura, dai tempi di Bagehot, che riguardano proprio la funzione di prestatore di ultima istanza (Lender of Last Resort). Una banca centrale può stabilire se una banca è solvibile o meno, e erogargli credito di ultima istanza; ma non è suo compito stabilire se un paese sia solvibile o meno. Questo è il compito dell’autorità politica a livello europeo, poiché la Bce è la banca centrale dell’insieme dei paesi europei. Questo è il motivo per cui l’Omt è soggetto a una valutazione sulla sostenibilità del debito, nell’ambito di un programma deciso dall’Eurogruppo.

Il documento “Politeia” evidentemente considera che tale condizionalità non sia necessaria, perché sostiene che “Se i poteri di intervento contro la speculazione fossero veramente pieni, gli spread tra rendimenti dei titoli sovrani si dovrebbero azzerare”. (pag. 10) In altre parole, il documento chiede che la Bce abbia i poteri – o detto meglio sia obbligata – a intervenire

La sfiducia nei confronti dell’Italia aumenta con una manovra in cui si evidenzia la chiara intenzione di non rispettare le regole di bilancio Ue

per azzerare gli spread. (...) Chiedere alla Bce di intervenire per azzerare, o mantenere entro un certo limite, lo spread, senza alcuna condizione riguardo le finanze pubbliche del paese, vanifica qualsiasi distinzione tra rischio di liquidità e rischio di solvibilità, che è essenziale nell’esercizio della funzione di prestatore di ultima istanza. Se la Bce dovesse intervenire per azzerare gli spread, non si tratterebbe più della funzione di prestatore di ultima istanza ma di finanziamento monetario del debito, che nessun altra banca centrale al mondo fa, con l’eccezione della Banca d’Italia prima del divorzio del 1981. Gli inglesi direbbero “call a spade a spade”, che si può tradurre con “se è un mostro, chiamalo mostro”. Invece di usare concetti tecnici come “prestatore di ultima istanza”, sarebbe stato più chiaro parlare di monetizzazione del debito o di tassa dell’inflazione, perché è proprio questo che il documento propone.

In realtà, chiedere alla Bce di intervenire per allineare i rendimenti dei titoli dei vari stati equivale di fatto a trasformare questi titoli in Eurobond, con garanzia incondizionata della banca centrale. In altre parole, si vuole una piena condivisione dei rischi tra i paesi europei, azionisti della Bce, senza che ci sia alcuna condivisione di responsabilità, in particolare sulla quantità di titoli emessi dai singoli paesi. Secondo il sistema proposto, ciascuno stato sarebbe libero di emettere i titoli che vuole, tanto vengono garantiti dagli altri. Se un paese fa default, sono gli azionisti della Bce a pagare, ossia gli altri paesi. Ciò comporta un ovvio azzardo morale, cioè l’incentivo a creare più debito a spese degli altri. Mi domando se, nello scrivere il documento, gli autori non abbiano esagerato nel testare il limite dell’intelligenza del lettore, soprattutto quelli degli altri paesi europei. Veramente pensiamo che i nostri partner europei siano così ingenui dall’accettare una cosa del genere? (...)

Il contesto

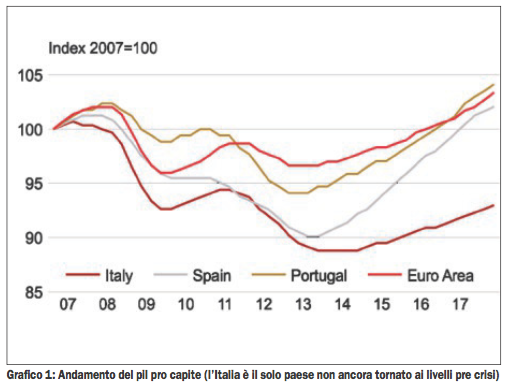

Il documento parte dal presupposto che la disaffezione nei confronti dell’Europa abbia principalmente una motivazione economica, e sia generalizzata. Si afferma in particolare (pag. 9), che “una elevata percentuale di cittadini europei mostrano di aver perso fiducia nel futuro dell’alleanza europea”. Si possono sollevare dubbi al riguardo. Innanzitutto, i dati mostrano che gli altri paesi colpiti dalla crisi hanno registrato negli ultimi anni un recupero di crescita superiore a quello dei paesi cosi-detti core. Come si può vedere dal grafico 1, l’Italia è il solo paese a non essere ancora tornato sui livelli di reddito pre-crisi.

Per l’insieme dell’area dell’euro, la performance degli ultimi 20 anni è comparabile a quella degli Stati Uniti, con alcuni paesi che hanno addirittura fatto meglio, in termini di crescita pro capite. L’Italia è un caso a parte. Non è sostanzialmente cresciuta negli ultimi 20 anni. Questo non significa certo che tutto vada bene in Europa, ma semmai che l’Europa non è quella landa desolata che viene spesso descritta in Italia. Inoltre, l’apprezzamento dell’opinione pubblica nei confronti dell’euro è risalito, in tutti i paesi, tornando in media sopra i massimi iniziali. L’Italia è in controtendenza, anche se c’è un rimbalzo

Le tre parole “Whatever it takes” pronunciate da Mario Draghi erano precedute da tre parole spesso omesse in Italia: “Within our mandate”

nell’ultimo dato, che si riferisce alla primavera del 2018 (forse a seguito della sensibilizzazione connessa alla campagna elettorale). Di fatto, le principali preoccupazioni degli europei sono cambiate negli ultimi anni. Non sono più la situazione economica e l’occupazione a preoccupare, come era il caso fino al 2013-14, ma la sicurezza e l’immigrazione, come si può vedere nell’ultima rilevazione di Eurobarometro. Nei paesi del Nord Europa le spinte populiste – seppur contenute – sono motivate principalmente da problemi di immigrazione, e semmai dall’avversione nei confronti dell’eccessiva generosità europea verso i paesi del sud durante la crisi. Negli altri paesi del sud dell’Europa, come la Spagna o il Portogallo, le opinioni pubbliche hanno una visione dell’euro e dell’Europa molto diversa da quella sottostante al documento italiano. Ritenere che un eventuale successo dei partiti cosiddetti populisti o sovranisti alle elezioni europee del maggio 2019 porterà un ambiente più favorevole alle proposte del governo italiano rischia di rappresentare un grave errore politico. I partiti e movimenti populisti degli altri paesi non hanno alcuna intenzione di favorire una maggiore condivisione del rischio in Europa, ma vogliono piuttosto un ritorno al “ciascuno per sé”, che isolerebbe ancor di più un paese fragile come l’Italia. Allearsi con questi partiti non porterà a più solidarietà e maggior condivisione, ma all’esatto opposto. (...)

L’ambiguità

Per fare passi avanti nella costruzione europea è necessario creare le condizioni per una reciproca fiducia tra i paesi. Il pericolo di questo documento, e del contesto in cui viene presentato, è semmai quello di minare la fiducia, invece di rafforzarla, e dunque di fare dei passi indietro. Innanzitutto, la filosofia di fondo del documento non solo ignora del tutto il parallelismo tra condivisione dei rischi e riduzione dei rischi che – piaccia o meno – ha caratterizzato i progressi di questi ultimi anni, ma propone l’esatto opposto, ossia una maggior condivisione dei rischi e al contempo un allentamento dei controlli sui rischi e dei vincoli. Questo è il risultato della richiesta combinata di una garanzia incondizionata della Bce e di un allentamento delle regole, in particolare quelle fiscali. Qual è il risultato di una tale proposta? Qualcuno potrebbe pensare che sia lo status quo. Ma non è così.

Per capire il problema della dinamica negoziale europea, può essere utile far riferimento alla lettera congiunta dei governatori delle banche centrali francesi e tedesche, Villeroy de Galhau e Weidmann, del 2016. Quel documento descrive due scenari possibili per l’Europa. Il primo è il proseguimento del percorso di integrazione, su tematiche attinenti alla fiscalità, al bilancio, ma anche alla difesa e sicurezza comune. Questo percorso richiede tuttavia ulteriori condivisioni di sovranità da parte dei governi e dei parlamenti nazionali. Se, tuttavia, manca la volontà politica per fare ulteriori passi avanti verso una maggiore integrazione, “non resterebbe che l’opzione di un approccio decentrato, fondato sulla responsabilità individuale e su regole ancora più strette”. In altre parole, se non si prosegue nel parallelismo della ulteriore condivisione e riduzione dei rischi, l’alternativa è di tornare indietro. Che non è solo “ciascuno per sé”, ma anche “ciascuno si protegga dai danni creati dagli 10 altri”.

E’ in questo contesto che va letto il documento dei 14 economisti franco-tedeschi dell’inizio di quest’anno, che non nasconde l’intenzione di rendere automatica la ristrutturazione del debito pubblico per i paesi che perdono l’accesso ai mercati finanziari e fanno richiesta di aiuto, secondo lo stesso meccanismo deciso a Deauville da Sarkozy e Merkel, che fu uno dei fattori scatenanti della crisi del 2011. L’obiettivo è quello di ridurre il contagio nel caso si verificasse una crisi in uno dei paesi membri, e di ridurre le basi di un eventuale ricatto, portato avanti nel presupposto che un paese sia “too big to fail”. In altri termini, si vuole evitare di trovarsi in una situazione nella quale “L’Italia sia troppo grande per non essere salvata”.

Negli ultimi 20 anni l’area euro è cresciuta come gli Stati Uniti. L’Eurozona non è quella landa desolata che viene descritta in Italia

Un altro esempio di come il documento sia ambiguo e rischi di minare la fiducia è il riferimento più o meno esplicito alla ristrutturazione del debito pubblico, a fine pagina: “Se i timori dei paesi membri creditori che ostacolano la definizione di una politica fiscale fossero dovuti al rischio temuto da alcuni paesi di doversi accollare il debito altrui, esistono le soluzioni tecniche per garantire che ciò non avvenga. Si tratta di attivarle in pratica effettuando scelte politiche, come quelle di concordare un piano di rimborsi a lunghissima scadenza e ai tassi ufficiali praticati, fornendo una garanzia della Bce fino al rientro nel parametro del 60 per cento rispetto al pil, in contropartita di una ipoteca sul gettito fiscale futuro o di proprietà pubbliche in caso di mancato rimborso di una o più rate”. La proposta non è chiara, ma contiene dei riferimenti all’ipotesi di ristrutturazione del debito. Ricorda il riferimento alla cancellazione del debito italiano detenuto presso la Bce, contenuto della prima versione del programma di governo, poi cancellato, che fece schizzare lo spread nel maggio scorso. Ricorda parole ancor più chiare, pronunciate nell’intervento del prof. Savona del 2015 per spiegare il cosiddetto piano B: “In ogni caso, ossia si stia o si esca dall’euro, occorre provvedere immediatamente a un’operazione straordinaria di allungamento delle scadenze del debito pubblico e riduzione degli oneri correnti e potenziali… per procurarsi il tempo necessario per un serio negoziato e un altrettanto serio piano di uscita”.

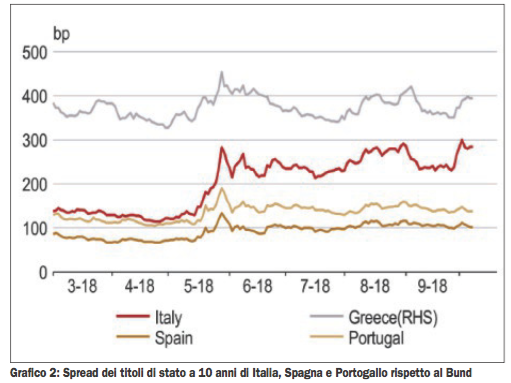

Se il cosiddetto piano B poteva essere un esercizio accademico, il documento “Politeia” non può essere considerato tale, visto che porta stampato in prima pagina lo stemma della Repubblica. L’hanno letto gli investitori, non solo in titoli di stato, ma anche in titoli azionari, in particolare quelli bancari. Non c’è da meravigliarsi dunque se i mercati reagiscono come avvenuto nelle scorse settimane. Sarebbe pertanto utile chiarire se effettivamente si stia preparando un piano per la ristrutturazione del debito italiano. In ogni caso, è bene capire che il presupposto per cui l’Italia sia troppo grande per non essere salvata non sembra essere confermata dai dati. Il mercato ha capito che la situazione è diversa rispetto al 2011 e che la BCE può ora intervenire con l’Omt, in modo anche illimitato. Il mercato ha capito che, per evitare il contagio di una crisi del debito italiano, la Spagna e il Portogallo sarebbero disposti a chiedere un programma di aggiustamento, anche preventivo, per beneficiare dell’Omt.

Questo si vede dall’evoluzione dello spread italiano dal maggio scorso (grafico 2), che ha avuto un effetto di contagio limitato su quello spagnolo e portoghese, in particolare da settembre, mentre il differenziale con la Grecia si è ridotto di 100 punti. Ciò smentisce peraltro la tesi di chi sostiene che lo spread italiano sia salito per colpa della Bce, e l’annuncio della fine del Qe, visto che la Bce non acquista titoli greci. Ultimo esempio della sfiducia nei confronti dell’Italia, che la pubblicazione di questo documento rischia di accentuare, è la quasi contemporanea presentazione della Nota di Aggiornamento del Def, nella quale si evidenzia una chiara intenzione di non rispettare le procedure e regole di bilancio europee, con il superamento la soglia del 3 per cento del rapporto deficit/pil, la riduzione del surplus primario, di 1 punto percentuale del pil, e l’aumento del rapporto debito/Pil. Una lettura attenta della Nota di aggiornamento, mostra che l’obiettivo annunciato di un disavanzo pari al 2,4 per cento del pil si basa su una sovrastima del tasso di crescita e dell’inflazione, di circa 1 punto percentuale all’anno, rispetto alle altre previsione disponibile, come hanno spiegato la Banca d’Italia e l’Upb. Quello che non hanno spiegato, ma che spiegano invece gli operatori di mercato, è che se si aggiustano le previsioni e si tiene conto delle sovrastime dell’impatto di alcune misure, e si corregge per l’ipotesi riguardo l’attivazione delle clausole di salvaguardia – cioè che l’Iva non verrà aumentata nel 2020 e 2021 – il disavanzo previsto per il 2019 supera il 3 per cento del pil e il debito non scende. Se si tiene anche conto dei maggiori tassi d’interesse, delle privatizzazioni improbabili, anzi, se si tiene conto del probabile maggior fabbisogno per ricapitalizzare qualche banca, il disavanzo rischia di avvicinare il 3,5 per cento nei prossimi tre anni. (...)

Conclusione

In conclusione, la costruzione europea è un processo dinamico, democratico – perché richiede il consenso di tutti i paesi – talvolta troppo lento e frustrante. C’è sicuramente ancora molto da fare per rendere l’Europa più forte, più resiliente di fronte alle crisi, più capace di generare prosperità in un mondo complesso e sempre più integrato. Ma sin dall’inizio dell’Unione, 60 anni fa, un fattore è stato fondamentale per consentire di andare avanti, e dimenticare il passato tragico di questo continente: la fiducia reciproca tra paesi. Solo grazie alla fiducia si è accettato di mettere insieme parte della sovranità nazionale e deciso di decidere insieme – anche a maggioranza – su materie essenziali come la concorrenza, le regole del commercio, la moneta, la vigilanza bancaria. La fiducia nell’altro va però conquistata e mantenuta nel tempo, lavorando insieme, discutendo insieme, rispettando i princìpi e le regole esistenti, anche quando le si vogliono cambiare. Il timore è che le idee contenute nel documento Politeia non contribuiscano ad aumentare la fiducia reciproca, in particolare quella nei confronti dell’Italia. Il timore è che a rimetterci sia soprattutto l’Italia.

*Testo della relazione al seminario di Astrid “Le proposte del Ministro Savona per la rifondazione dell’Unione europea” del 15 ottobre, a cui hanno partecipato Paolo Savona, Giuliano Amato, Marcello Messori e Stefano Micossi.