(Foto Pixabay)

Tenete il resto della rivoluzione Bitcoin

Dieci anni fa voleva dimostrare che le criptovalute avrebbero sostituito il contante. Perché tra bolle mediatiche, proliferazione di monete alternative e sfide (in corso) al Leviatano non è ancora così

Dieci anni fa Satoshi Nakamoto, uno sconosciuto tuttora non identificato, pubblicava un articolo che segna la nascita di bitcoin. Bitcoin è un artefatto digitale trasferibile ma non duplicabile, cioè “spendibile” una sola volta (a favore di Tizio) ma non due volte (a favore anche di Caio). Per la prima volta in ambito digitale questa caratteristica è intrinseca al protocollo informatico che definisce bitcoin e non è garantita da una autorità o emittente, come capita invece con un titolo azionario o il saldo di un conto corrente.

Inoltre, bitcoin è un bene scarso, limitato a 21 milioni: è l’emergere della scarsità in ambito digitale, l’equivalente digitale dell’oro. Un numero crescente di persone ne sta comprendendo il luccichio inossidabile e il potenziale come asset di investimento: la corsa all’oro, però, apre sentieri in territori selvaggi. E’ un ecosistema dove, al fianco di esploratori e guide serie, c’è un pullulare di furfanti e imbroglioni; ma per chi saprà arrivare in fondo, senza farsi frodare e avendo chiaro l’orizzonte, l’oro c’è davvero.

C’è chi non concorda con la visione di oro digitale e vorrebbe bitcoin come mezzo di pagamento. Per raggiungere capacità transazionali più alte sono in test soluzioni di secondo livello, per esempio Lightning Network, dove la transazione viene validata solo dalle controparti interessate, non da tutto il network: si ricorre alla rete bitcoin, come garante ultimo, solo nel caso uno degli interessati non cooperi. Queste soluzioni possono permettere milioni, forse persino miliardi, di transazioni al secondo: è un passo in avanti decisivo per la versatilità e scalabilità di bitcoin, rendendo l’oro digitale ancora più “liquido”; non per questo bitcoin diventerà davvero un mezzo di pagamento diffuso. La sua natura è piuttosto quella di bene rifugio per eccellenza.

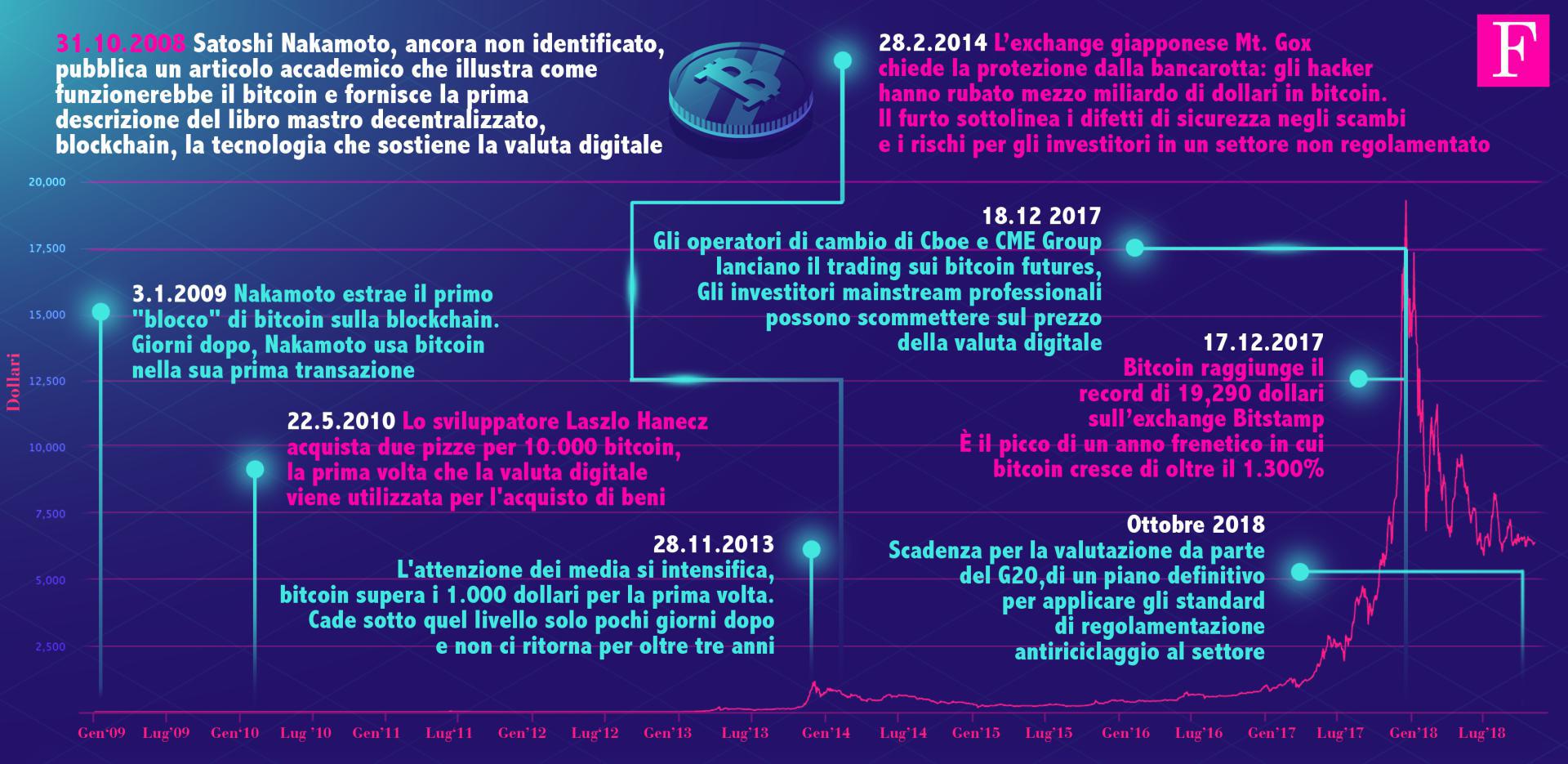

La storia dei bitcoin, infografica di Enrico Cicchetti

La storia dei bitcoin, infografica di Enrico Cicchetti

La scarsità dell’oro fisico è garantita da madre natura, quella digitale è puramente convenzionale, necessita del consenso degli attori interessati. Ma non si tratta di una convenzione fragile o velleitaria: piuttosto siamo di fronte a una architettura che orienta gli incentivi economici di tutti gli attori coinvolti a vantaggio di immutabilità, incensurabilità e preservazione della scarsità. Adam Smith ci ha insegnato che non è dalla benevolenza del macellaio, del birraio o del panettiere che ci aspettiamo la cena, ma dalla cura che questi hanno per il loro interesse. In questo caso la cena è la sostenibilità dell’esperimento bitcoin. Premi Nobel come Paul Krugman e Joseph Stiglitz criticano severamente e hanno parlato di “bolla”: del primo ricordo la frase “l’impatto di internet sull’economia non sarà superiore a quello avuto dal fax”; il secondo stimò la probabilità di fallimento delle agenzie americane Fannie Mae e Freddie Mac talmente piccola da non essere misurabile: quei fallimenti hanno innescato la crisi finanziaria del 2007.

Molti hanno paragonato bitcoin alla bolla dei tulipani, che secoli fa furono scambiati in Olanda a prezzi esorbitanti per un periodo, dopodiché il valore crollò a zero. Ma quella dei tulipani è una bolla durata sei mesi (al massimo tre anni, ma alcuni sostengono addirittura non sia mai davvero accaduta come la raccontiamo oggi) nell’Olanda del 1637. E’ intellettualmente disonesto e sconfortante paragonarla con un fenomeno, come bitcoin, che dura da dieci anni nell’economia globale: l’informazione disponibile oggi è infinitamente superiore, circola con maggiore facilità, il mercato è molto più aperto ed esteso. Bitcoin non è effimero, si sta mostrando resiliente.

Su bitcoin c’è una taglia formidabile: chiunque ne rompa il funzionamento può trarne un gigantesco beneficio economico o almeno una straordinaria fama. E nessuno ci è riuscito… Se bitcoin è oro digitale – ci possono ancora essere legittimi dubbi in tal senso – allora è ampiamente sottovalutato: se il 2 per cento dei patrimoni gestiti entrasse in bitcoin, anche solo a scopo di diversificazione (bitcoin ha correlazione nulla con le altre asset class), il prezzo di bitcoin salirebbe a 100mila dollari. Se raggiungesse la capitalizzazione dell’oro fisico (essendo più sicuro, leggero, trasferibile istantaneamente, ecc.) il prezzo salirebbe a 400 mila dollari. Se invece dovessero emergere elementi critici, che oggi sfuggono alle analisi, allora il suo valore è destinato ad azzerarsi.

Il successo di bitcoin ha innescato una pletora di tentativi emulativi: il sito CoinMarketCap ne registra migliaia. La quasi totalità di questi cloni non apporta innovazione, manca di sostanza tecnica e meriti funzionali. Molti di questi sono cresciuti semplicemente perché avendo un prezzo basso sono stati percepiti come a maggior potenziale rispetto a bitcoin, un po’ come capita con i penny stock. Pensando di avere perso il treno bitcoin, in tanti cercano nuove opportunità: salgono su convogli merci di incerta destinazione, non hanno capito che il treno ad alta velocità bitcoin è appena partito. L’emergere di alternative a bitcoin è salutare concorrenza, ma qui si concentra il rischio di bolle: questi altcoin, monete alternative, sperimentano nuove tecniche e si impara dai loro tentativi e dai loro fallimenti, ma finora però solo pochi hanno mostrato peculiarità distintive che li hanno resi, con differenti e controversi livelli di qualità, meritevoli di qualche limitata considerazione. Ethereum ha l’ambizione di essere un computer globale piuttosto che oro digitale; Litecoin è talmente simile a bitcoin da avere quasi assunto il ruolo di piattaforma di test dove verificare in anteprima le nuove funzionalità che potrebbero poi essere adottate per bitcoin; Monero e ZCash forniscono vero anonimato transazionale; Ripple incarna la declinazione di queste tecnologie in una chiave più affine al mondo della finanza tradizionale e regolamentata.

Ci sono poi le Initial coin offering (Ico): l’equivalente nel mondo delle crittovalute (anche chiamate criptovalute) delle offerte pubbliche di acquisto azionarie. Potenzialmente rappresentano la disintermediazione dei Venture Capital: le startup raccolgono capitale in crittovaluta dagli investitori e li ricompensano con l’emissione di token, gettoni digitali che vengono quotati ed il cui principale appeal è far sognare apprezzamenti simili alla straordinaria rivalutazione di bitcoin. Per discriminare tra frodi e proposizioni legittime servono elementi tecnici e buon senso, ma sono rari in un mondo in cui il rumore mediatico è altissimo e gli esperti di settore preferiscono talvolta silenzi omertosi se non addirittura collusivi: mi limito a dire che tutte le Ico finora viste sono frodi, consapevoli o meno.

In molti pensano che l’obiettivo di bitcoin sia “far saltare le banche centrali”: inutile perché le loro monete muoiono da sole, hanno 27 anni di vita media, perdono in 20 anni oltre il 90 per cento del loro potere di acquisto. Meglio fare una concorrenza stringente che inneschi quella competizione di mercato che farà bene anche alle monete tradizionali. Certo, dopo millenni in cui Cesare ha avocato a sé il monopolio sulla moneta, ci sembra incomprensibile, perfino rivoluzionario, constatare che tale monopolio non è più tecnicamente necessario. Ma non è necessario per questo sposare la cultura anarchica: al Leviatano occorre tagliare le unghie, ma se lo uccidiamo rischiamo di ritrovarci con mostri peggiori, quelli storicamente sconfitti dalla Rule of Law. Molto meglio la cultura libertaria della scuola austriaca, quella del premio Nobel per l’economia Friedrich von Hayek: contro il monopolio governativo della moneta, per la competizione di mercato tra monete a corso legale e monete private. Il libero mercato e la concorrenza permetteranno l’emergere di buone monete e buone prassi monetarie, il monopolio invece ci dà inevitabilmente un prodotto scadente.

Bitcoin è già oggi una cartina tornasole della democrazia essendo sostanzialmente avversato in paesi come Cina, Russia e Venezuela: chi è perseguitato o vive in uno Stato sull’orlo della bancarotta con bitcoin può portare in salvo i suoi risparmi. In quanto oro, bitcoin è un bene rifugio non manipolabile: una “garanzia” per i propri risparmi, al riparo da inflazione o interventi predatori. Se un paese come il Venezuela o la Grecia va in crisi, bitcoin difende la proprietà privata dalle grinfie del Leviatano. Maduro in Venezuela propone il Petro, la Russia sta studiando il crittorublo. Per ora si tratta di enunciazioni velleitarie: una crittovaluta governativa è un ossimoro, a maggiore ragione quando si tratta di dittature che non vogliono realizzare qualcosa di decentralizzato e incensurabile.

Maduro vorrebbe rifarsi una verginità deflattiva, ma non sarà il travestimento da crittovaluta a dargliela. La Russia vuole probabilmente familiarizzare con la tecnologia, per imparare a reprimere ed eventualmente ad attaccare con queste armi. La Corea del Nord accumula bitcoin, anche con attacchi predatori e terroristici. Le crittovalute saranno davvero strumenti di posizionamento geopolitico: ci sono potenze economiche che potrebbero considerare nuove valute, garantite da bitcoin come asset di riserva, per portare sfide epocali sullo scenario monetario internazionale. Ne vedremo delle belle: benvenuti alla corsa all’oro digitale.

*direttore del Digital Gold Institute, insegnante di “Bitcoin and Blockchain Technology” all’Università Bicocca e al Politecnico di Milano