Ma davvero la Bce ha ordito il “complotto dello spread”?

Abbaiare a Francoforte per distogliere lo sguardo dai problemi del paese. Come accade spesso quando si agita lo spettro di cospirazioni, la spiegazione è in realtà deludente, e in questo caso puramente tecnica

Ogni anno, per l’Italia, giungono a scadenza circa 400 miliardi di titoli di Stato. Vuol dire che ogni anno, mediamente, il nostro Paese deve reperire risorse per ripagare debiti contratti in passato. Debiti che hanno permesso di costruire strade, ospedali, pagare pensioni e stipendi agli insegnanti.

Dove trova il nostro Paese ogni anno una cifra così grande? Le soluzioni possono essere solo tre. La prima: generare nuove risorse, cioè creare più reddito. La seconda: aumentare le tasse (e/o diminuire le spese). La terza: chiedere ulteriori soldi in prestito. La prima strada, purtroppo, e da molto tempo, non funziona granchè, essendo l’Italia un paese sempre meno in grado di generare autonomamente reddito (perché poco efficiente e produttivo). La seconda strada è molto dolorosa, sia economicamente che politicamente. Rimane la terza via, che è certamente la più facile e diretta. E’ la strada del continuo rifinanziamento del debito. La strada maestra per il nostro paese, da oramai quarant’anni.

Piaccia o meno, quindi, e retorica sui famosi mercati a parte, questo Paese deve ogni anno chiedere in prestito una cifra molto vicina ai 400 miliardi semplicemente per poter funzionare. A chi chiede questi soldi? A risparmiatori di vario genere. Italiani e stranieri. Banche e assicurazioni. Ma anche coppie di settuagenari di Miami, Santiago del Cile o Colonia. Fa poca differenza. Ciascuno di questi risparmiatori, quando deve decidere se prestare i propri soldi allo Stato italiano, qualche ragionamento lo fa. Prima di tutto, sul fatto che l’Italia sia un debitore credibile e non troppo rischioso. Il famoso “spread” altro non è che una misura della rischiosità del debitore Italia rispetto ad altri debitori: ad esempio, e per puro riferimento statistico, la Germania. Niente di esoterico. Questa rischiosità dipende da vari fattori. Ad esempio, la probabilità che 1 euro prestato oggi all’Italia compri oggi una mela, ma compri meno di una mela quando il debito sarà ripagato (rischio inflazione). Oppura la probabilità che 1 euro prestato oggi possa essere ripagato come 1 lira domani (rischio di denominazione). Oppure ancora la probabilità che lo Stato italiano si indebiti così tanto che quei prestiti non sia in grado di ripagarli (rischio default). A seconda del peso attribuito a tutti questi rischi, il risparmiatore chiederà una compensazione più o meno alta.

Da Marzo del 2015 la Banca centrale europea ha iniziato un programma di acquisto di titoli di Stato dei vari paesi dell’Eurozona, con il fine di tenere bassi i tassi di interesse a lungo termine ed alleviare i costi di finanziamento delle imprese. Questo programma, noto come Quantitative easing, ha due caratteristiche. Primo, i titoli di Stato dei vari paesi dell’Eurozona vengono acquistati in misura proporzionale al PIL di ciascun paese. Secondo, la quantità complessiva di acquisti è preordinata nel tempo. Inizialmente circa 50 miliardi di euro al mese, saliti poi fino a 70, e poi scesi intorno ai 20 miliardi da Gennaio 2018. Tutto preordinato e preannunciato. Con il chiaro intento di orientare le aspettative degli operatori, che sono la determinante principale dei tassi di interesse a lungo termine.

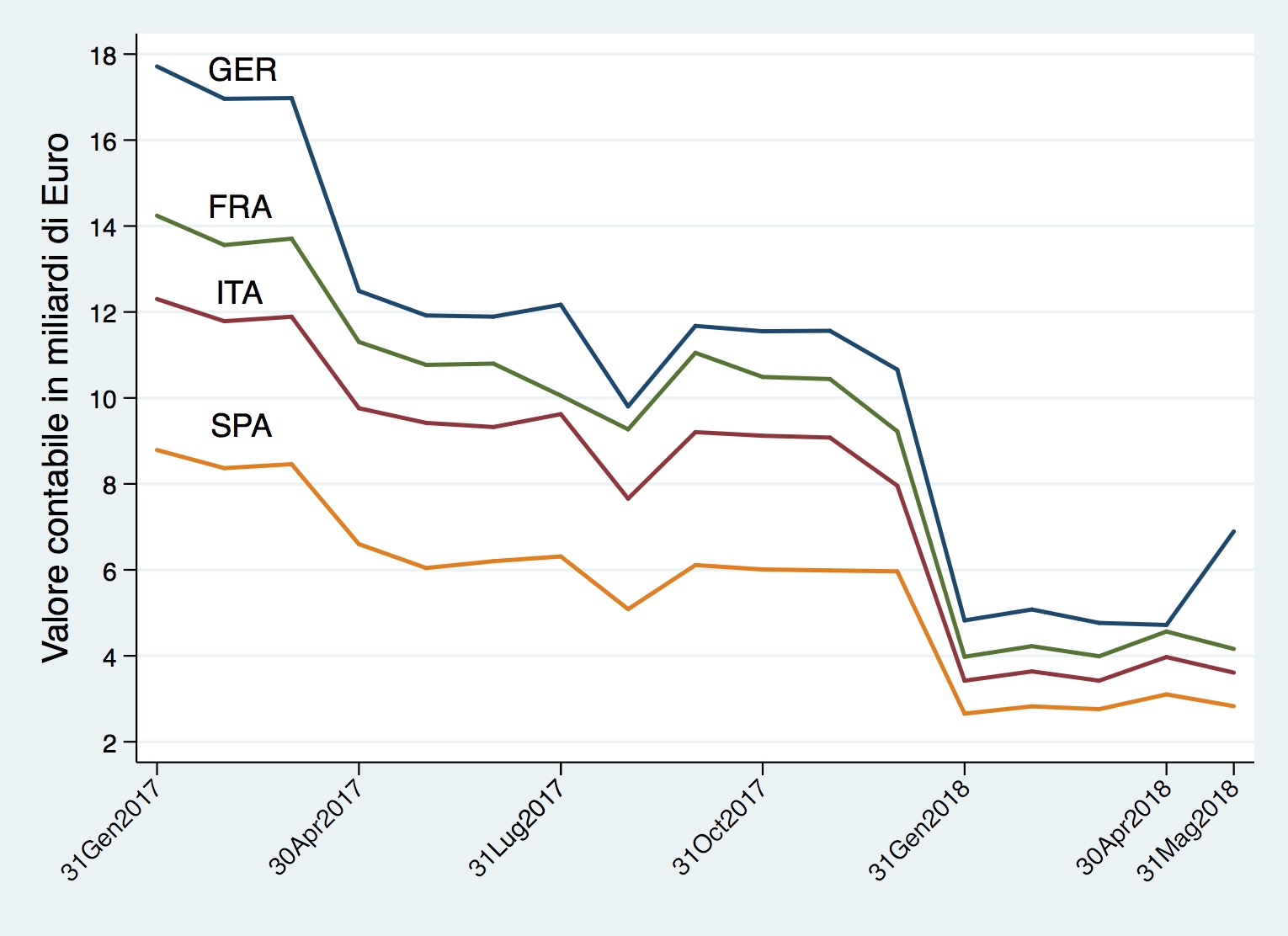

E’ perciò chiaro che con i propri interventi la Bce tende ad avere un effetto sui rendimenti assoluti di ciascuna tipologia di titoli, e non sul differenziale relativo (lo spread, appunto). Come mostra la Figura 1, infatti, gli acquisti di titoli di Stato dei principali partner (Germania, Francia, Spagna e Italia) si muovono in modo del tutto coordinato fin dall’inizio del programma nel 2015. Il differenziale di rischio tra un Btp italiano e un Bund tedesco (lo “spread”) continua quindi ad essere determinato dal mercato. Cioè dalla propensione del risparmiatore di Caronno Pertusella a prestare o meno soldi allo Stato italiano.

Acquisti netti mensili di titoli di Stato da parte della Banca Centrale Europea

Acquisti netti mensili di titoli di Stato da parte della Banca Centrale Europea

L’operato della Bce è stato violentemente attaccato da esponenti (più o meno periferici) della nuova maggioranza di governo, con l’accusa di aver discrezionalmente diminuito l’acquisto di titoli italiani al fine di manipolare al rialzo lo spread, per presunti fini politici. La Figura 1 mostra che, effettivamente, nel Maggio 2018, gli acquisti netti di titoli italiani da parte della Bce sono diminuiti rispetto ad Aprile (dopo essere saliti rispetto a Marzo); e contemporaneamente sono saliti gli acquisti netti di titoli tedeschi. Questa asimmetria, di per sé, può aver contribuito ad un rialzo dello spread Btp-Bund. Si noti però che durante lo stesso mese di Maggio la Bce ha diminuito l’acquisto di titoli anche di altri paesi quali Francia e Spagna (e altri non riportati per chiarezza del grafico). Lo spread di ciascuno di questi paesi rispetto al Bund tedesco decennale è infatti parzialmente salito. In sintesi, e’ dunque semplicemente falso attribuire alla Bce la decisione di aver venduto titoli di Stato italiani in modo discrezionale e selettivo.

Come sempre quando si agita lo spettro di complotti, la spiegazione è in realtà deludente, e in questo caso puramente tecnica. Poiché ad Aprile 2018 una quota rilevante di Bund era andata a maturazione, la Bce aveva già previsto di vendere i titoli di altri paesi (tra cui Spagna, Francia e Italia) per finanziare l’acquisto di titoli tedeschi. Una semplice ricomposizione di portafoglio. Uno sbadiglio, insomma.

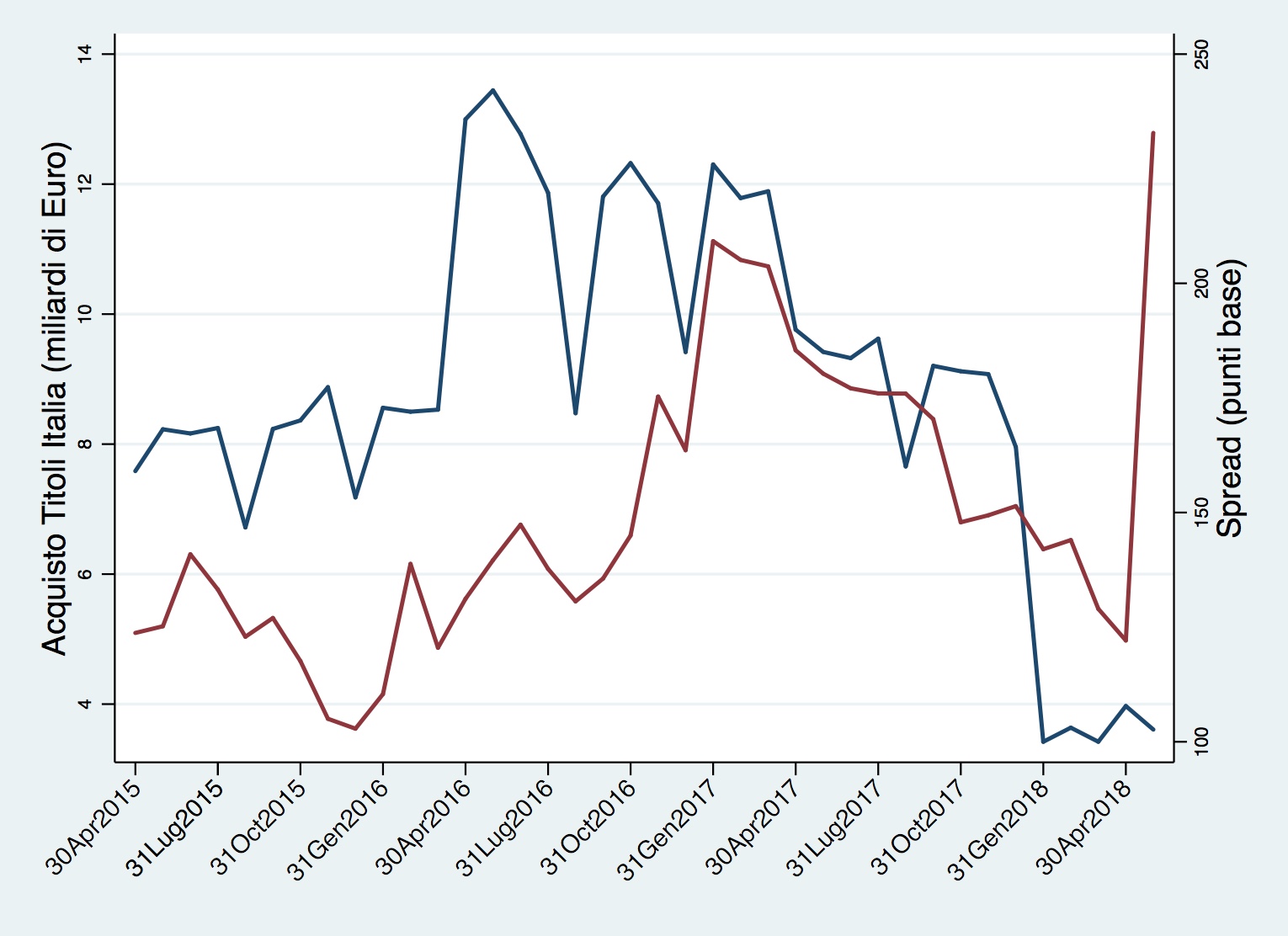

Come detto, il differenziale di rischio tra un Btp italiano e un Bund tedesco continua ad essere determinato dal mercato, e non strettamente dal programma della Bce. La Figura 2 ci aiuta a capire meglio questo punto.

Acquisti netti mensili di titoli di Stato italiani (scala di sx) e spread Btp-Bund decennale (scala di dx)

Acquisti netti mensili di titoli di Stato italiani (scala di sx) e spread Btp-Bund decennale (scala di dx)

Lo spread Btp-Bund, a differenza degli spread Francia-Germania e Spagna-Germania, è in salita dall’inizio del mese di Maggio. Vale a dire dall’inizio delle trattative tra Lega e Movimento 5 Stelle per la stesura del cosiddetto contratto di governo. In un crescendo culminato con l’affaire Savona-Mattarella, le sciagurate rivelazioni sul piano B di uscita dall’euro e altri pericolosi balletti sulla plancia del Titanic. Più in generale, la correlazione tra spread Btp-Bund da un lato e acquisto di titoli italiani da parte della Bce dall’altro è molto debole, o addirittura positiva in tutto il periodo: lo spread spesso sale quando la Bce acquista più titoli, e non il contrario come argomenterebbe la teoria del complotto. Ad esempio, tra Gennaio 2016 e Aprile 2017 lo spread Btp-Bund sale da 100 a più di 200 punti base, proprio in una finestra temporale di massima ascesa degli acquisti di titoli italiani. Un osservatore più attento potrebbe (al massimo) argomentare per la causalità contraria, cioè che sia lo spread a determinare gli acquisti dellla Bce: quando lo spread sale, allora la Bce interviene aumentando gli acquisti, proprio per calmierarlo. Questa osservazione, diversamente dalla teoria del complotto, non sarebbe in contrasto con i dati della Figura 2. Ma sarebbe comunque erronea. Perché ignorerebbe il fatto che la Bce, come visto in Figura 1, non interviene con acquisti selettivi dei titoli di Paperopoli in risposta all’incremento dello spread dei titoli di Paperopoli rispetto alla Germania; bensì interviene in modo simultaneo aumentando, o diminuendo, l’acquisto di titoli di tutti i paesi dell’eurozona.

Nelle intenzioni e nelle dichiarazioni di questo nuovo governo si sta facendo strada una pericolosa tendenza. Quella di declassare a irrilevante il problema del debito pubblico italiano (perché comunque può essere sempre monetizzato, e se non lo vorrà fare la Bce, ci penserà la rediviva Banca d’Italia, anche se usando lire, non euro); e a questione puramente tecnica, e sempre nelle mani della Bce, la determinazione del differenziale di rischio tra i nostri titoli e quelli dei nostri partner europei, quando in realtà le forze del mercato sono ancora pienamente libere di prezzare il rischio stesso.

Abbaiare alla Bce per distogliere lo sguardo dai problemi del paese richiama i sintomi di un disagio noto in psicologia sociale come dissonanza cognitiva. Nel breve periodo mentire a se stessi è funzionale all’autoconservazione dell’organismo, al fine di sedare i sensi di colpa ed evitare il contatto con la realtà. Ma nel lungo periodo la realtà si propone in modo prepotente. E in quel lungo periodo non siamo tutti morti, come diceva Keynes. Perchè per l’Italia, il lungo periodo, è adesso.