Difesa sperticata delle banche centrali e dei loro supereroi

Tecnologia e mercati hanno rivoluzionato il sistema economico. Le armi dei banchieri sono limitate, ma si può costruire una globalizzazione che funzioni per tutti. Un grande discorso di Carney

Pubblichiamo la traduzione del discorso che il governatore della Banca d’Inghilterra, Mark Carney, ha pronunciato il 5 dicembre scorso alla John Moores University di Liverpool. Dal titolo “Lo spettro del monetarismo”.

I redditi reali sono scesi per un decennio. Le conseguenze di devastanti crisi finanziarie distruggono la fiducia e la crescita. La stessa natura del mondo del lavoro è stata distrutta dalla rivoluzione tecnologica. Questo è quello che avveniva nel Diciannovesimo secolo. Liverpool stava vivendo un’epoca d’oro; la sua dogana era la fonte maggiore di reddito per il Tesoro. E Carl Marx prendeva appunti nella Biblioteca britannica, e metteva in guardia riguardo uno spettro che si aggirava per l’Europa, lo spettro del comunismo.

Oggi ci incontriamo durante il primo “decennio perduto” sin dagli anni 60 del 1800, sull’onda di una crisi finanziaria globale, nel mezzo di una rivoluzione tecnologica che sta nuovamente cambiando la natura del mondo del lavoro.

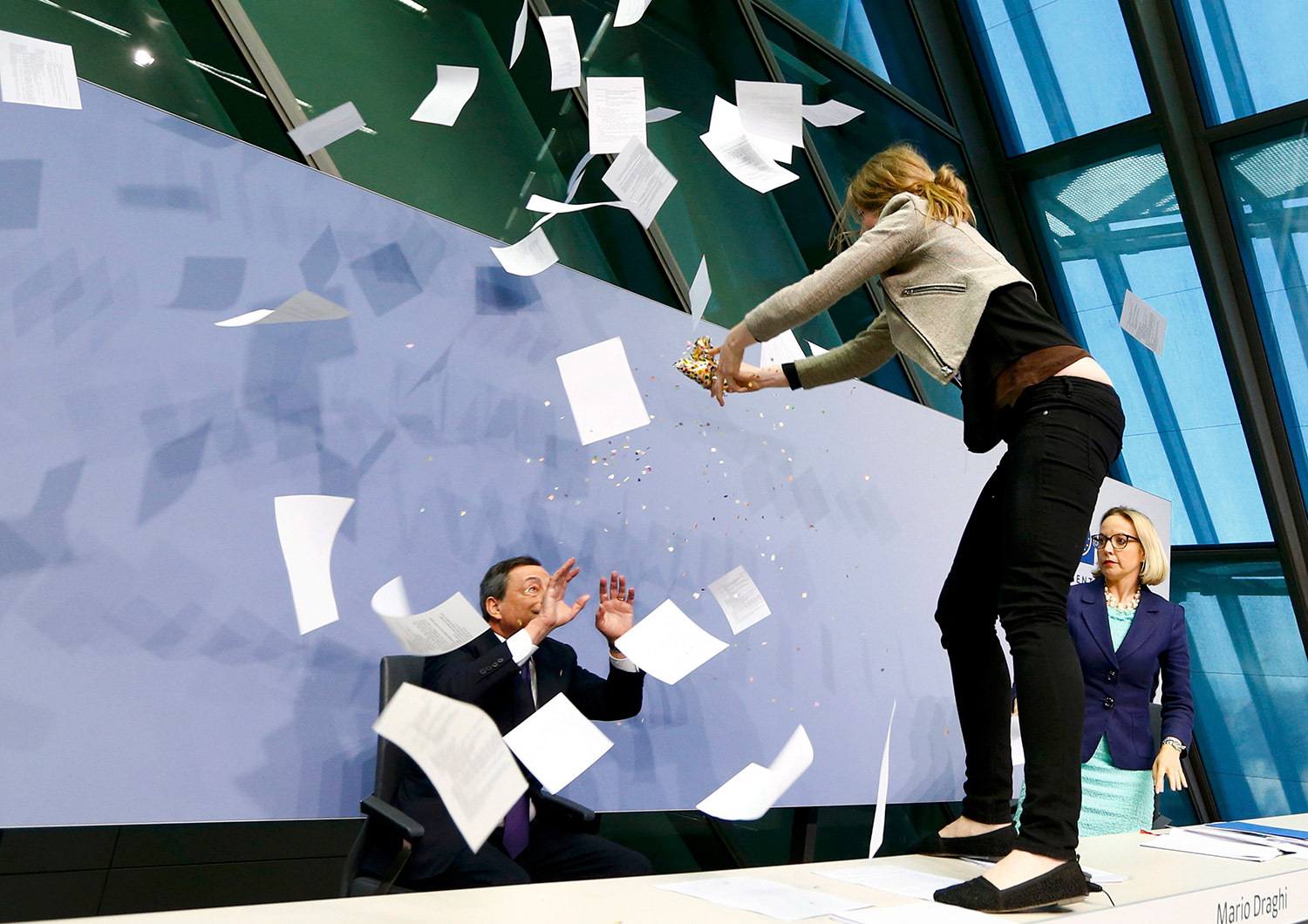

Se scambiate la banca Northern Rock con Overend Gurney, la macchina filatrice e la macchina a vapore con Uber e l’apprendimento automatico, il telegrafo con Twitter, vedrete dinamiche che ricordano quelle di 150 anni fa. Allora i cattivi erano i capitalisti. Oggi forse sono i banchieri centrali? Forse le loro azioni stanno promuovendo stagnazione e ineguaglianza?

E’ possibile che lo spettro del monetarismo stia perseguitando le nostre economie?

Queste sono domande serie, basate su preoccupazioni reali. Meritano risposte chiare e oggettive.

Vorrei provare a spiegare il ruolo della politica monetaria in questo periodo di grandi sconvolgimenti. Ma prima, voglio concentrarmi sulle cause e sulle conseguenze della crescita debole dei redditi e sull’aumento della diseguaglianza nel mondo sviluppato. Questo perché, come sa ogni medico, bisogna diagnosticare le cause di base dei sintomi del paziente prima di prescrivere una cura.

La politica monetaria ha mantenuto il paziente in vita, creando le condizioni per una cura durevole tramite operazioni fiscali e strutturali. Ha evitato la depressione e ha aiutato le economie avanzate a sopravvivere per continuare a lavorare alla creazione di misure che restituiscano vitalità all’economia.

Nell’ultimo quarto di secolo sono avvenute profonde trasformazioni nel modo in cui lavoriamo, commerciamo, consumiamo e viviamo. La caduta del Muro di Berlino e le riforme iniziate da Deng Xiaoping hanno portato all’integrazione di un terzo dell’umanità nella forza lavoro globale. Questi lavoratori sono sempre più collegati da catene di forniture globali che includono beni e servizi. In parallelo, un’esplosione di innovazioni tecnologiche ha dato accesso alla somma totale della conoscenza umana a tre miliardi e mezzo persone.

L’approfondimento della relazione simbiotica tra i mercati globali e il progresso tecnologico ha permesso a più di un miliardo di persone di uscire dalla povertà, mentre una serie di innovazioni tecnologiche hanno profondamente arricchito le nostre vite. A livello mondiale, sin dal 1960, il pil procapite in termini reali è cresciuto più di due volte e mezzo, i redditi reali hanno cominciato a convergere e la speranza di vita media è aumentata di quasi due decenni.

Nonostante questi enormi progressi, molti cittadini delle economie avanzate devono affrontare maggiori incertezze, e lamentano una perdita di controllo sulle loro vite, e di fiducia nel sistema. Per loro, tutto il progresso che si è verificato non trova riscontri nella vita quotidiana.

Piuttosto che essere associata a una nuova età dell’oro, la globalizzazione è sinonimo di salari più bassi, incertezza dell’impiego, multinazionali e forti diseguaglianze. Queste ansie sono state accresciute dalle crisi gemelle di insolvenza e di integrità nel cuore della finanza. Quando la crisi finanziaria è iniziata le banche più grandi del mondo stavano operando in una bolla “testa-vinco-io, croce-perdi tu”; venne fuori la manipolazione di alcuni importanti mercati, e i padroni dell’universo caddero dai loro troni. Pochi tra quelli che si trovavano in posizioni di responsabilità risposero delle proprie azioni. Gli azionisti, i contribuenti e i cittadini pagarono il prezzo della crisi.

La conseguenza di questi sviluppi è che il sostegno della gente ai mercati aperti è in pericolo. Girare le spalle ai mercati aperti sarebbe una tragedia, ma è una possibilità. Può essere evitata solo affrontando direttamente alcune delle cause sottostanti a questo rischio. La crescita dei redditi reali è stata scarsa, e ha aumentato una distribuzione diseguale. La richiesta di una crescita inclusiva viene da una crisi della crescita stessa. Per dirla con diplomazia, i risultati conseguiti dalle economie avanzate negli ultimi dieci anni sono stati deludenti. La storia ci insegna che le riprese dopo le crisi finanziarie sono deboli, con un calo tipico di un punto percentuale della crescita del pil procapite ogni anno, per un decennio. Globalmente siamo seguendo questo percorso, visto che l’attività totale è inferiore del 9 per cento alla tendenza pre-crisi di nove anni fa. Tuttavia, anche secondo questi standard, la ripresa delle economie avanzate è stata insolitamente bassa, visto che il livello di attività economica è circa il 13 per cento inferiore al trend pre-crisi.

Nel Regno Unito il crollo è stato ancora più ampio, del 16 per cento. Nel corso degli ultimi dieci anni, i redditi reali sono cresciuti al ritmo più basso dalla metà del Diciannovesimo secolo. La debole crescita dei redditi ha portato a una maggiore attenzione alla loro distribuzione. Le diseguaglianze che sono tollerate durante un periodo di prosperità generale sono avvertite più acutamente quando l’economia è in stagnazione. Nei decenni recenti, mentre la disuguaglianza globale è diminuita sensibilmente, è cresciuta sempre di più nelle economie più avanzate. Nei paesi anglosassoni, il livello dei redditi dell’1 per cento più ricco della popolazione è cresciuto sensibilmente dal 1980. Oggi, negli Stati Uniti, l’1 per cento delle famiglie più ricche riceve il 20 per cento dei redditi. Simili elevate disuguaglianze di reddito appaiono minuscole accanto alle disuguaglianze di ricchezza. La porzione di ricchezza detenuta dall’1 per cento più ricco di americani è salita dal 25 per cento nel 1990 al 40 per cento nel 2012. Globalmente, la fetta di ricchezza detenuta dall’1 per cento più ricco del mondo è cresciuta dal 30 per cento del 2000 al 50 per cento del 2010. La situazione nel Regno Unito è complessa, e in generale suggerisce livelli elevati ma relativamente stabili di diseguaglianza, con l’emergere di disparità maggiori rispetto all’1 per cento più ricco nei tempi più recenti. Quando si combinano con una bassa crescita dei redditi e sperequazioni intergenerazionali radicate, non stupisce che in molti si chiedano che cosa ci sia da aspettarsi. Per esempio, una misura comune della distribuzione dei redditi – il coefficiente Gini – mostra che la diseguaglianza è aumentata radicalmente negli anni 80 ed è rimasta stabile da allora. Questo indica un massiccio aggiustamento strutturale nell’èra thatcheriana, seguito da una serie di modeste correzioni. Tuttavia, forse a causa degli effetti della globalizzazione, la porzione di reddito dell’1 per cento più ricco è triplicata, dal 5 per cento degli anni ’80 al 15 per cento del 2009, anche se è diminuita di un poco dall’inizio della crisi. La distribuzione della ricchezza appare rimasta relativamente stabile dalla metà degli anni 90, e riflette i trend di acquisto delle case – anche se è rimasta meno uguale della distribuzione di reddito, con l’1 per cento fermo al 20 per cento di ricchezza totale.

Sia per redditi che per ricchezza, alcuni dei cambiamenti più significativi sono avvenuti a cavallo di generazioni diverse. Un tipico millennial tra i 20 e 30 anni guadagna 8,000 sterline in meno della generazione precedente. Dal 2007, gli ultrasessantenni hanno visto i propri redditi aumentare cinque volte più velocemente della popolazione media. Inoltre, l’aumento dei prezzi reali delle case tra la metà degli anni 90 e la fine degli anni 2000 ha creato una crescente disparità tra i proprietari di case (più anziani) e gli affittuari (più giovani).

Allo stesso tempo, mentre emergono queste divisioni intergenerazionali, i dati suggeriscono che l’uguaglianza di opportunità nel Regno Unito rimane a livelli pericolosamente bassi, potenzialmente accrescendo divisioni economiche e culturali. Tutto ciò è importante. Come possono dimostrare i vari gruppi sociali qui a Liverpool, e come riportano ricerche accademiche sulla felicità delle persone, il benessere soggettivo è significativamente influenzato dalle percezioni di disuguaglianza e dai sentimenti della comunità.

Dati questi sviluppi, la sfida è trovare una soluzione per gestire e moderare le forze dell’innovazione e dell’integrazione, che generano prosperità aggregata per l’economia nel suo complesso, ma che alimentano anche isolamento e distacco in una porzione significativa della popolazione. Mi concentrerò su tre priorità per dimostrare questi risultati.

Primo, gli economisti devono chiaramente riconoscere le sfide che affrontiamo, inclusa la realtà dei guadagni diseguali provenienti dal commercio e dalla tecnologia.

Secondo, dobbiamo far crescere la nostra economia bilanciando la politica monetaria, fiscale e le riforme strutturali.

Terzo dobbiamo muovere verso un modello di crescita inclusiva in cui ognuno fa la sua parte nella globalizzazione.

La maggioranza delle soluzioni potenziali sono oltre il mandato della Banca centrale, ma fatemi parlare di ciascuna di queste priorità, concentrandomi su come la Banca d’Inghilterra possa contribuire a una crescita più inclusiva tramite l’impatto delle sue politiche su incertezza, fiducia e diseguaglianza.

Bisogna riconoscere le attuali sfide e affrontarle, ove possibile. Date le loro recenti esperienze, non è sorprendente che le persone non comprendano la retorica sulle virtù dei mercati aperti, sulle nuove tecnologie, e affermazioni tipo: “Le cose non sono mai andate così bene”. Una crescita più inclusiva richiede di parlare con franchezza dei rischi e delle iniziative concrete necessarie per aiutare la gente ad adattarsi alle nuove realtà.

Prendiamo per esempio il distacco tra economisti e lavoratori. I primi non sono stati mai abbastanza chiari sulle conseguenze distributive dei rapidi cambiamenti provocati da tecnologia e globalizzazione. Tra gli economisti, la fede nel libero scambio è scontata. Ma mentre il commercio fa bene alle nazioni, non aiuta tutti allo stesso modo. Nelle parole cliniche dell’economista, il commercio non è un ottimo paretiano. I benefici del commercio sono distribuiti disegualmente nel tempo tra gli individui.

I consumatori ricevono prezzi più bassi e una maggiore varietà di prodotti, e nel tempo ricevono i benefici dalla spinta all’innovazione e alla maggiore produttività. Alcuni lavoratori, invece, perdono il posto e la dignità di lavoro, o vedono il proprio salario diminuire. Simili dinamiche sono riconosciute dalla teoria commerciale da oltre 75 anni. Sono avvertite da chi si trovi alle estremità della grande convergenza. I sondaggi dicono che il 70 per cento dei lavoratori cinesi crede che il commercio crei lavoro e aumenti i salari, mentre negli Stati Uniti i sentimenti sono opposti e nel Regno Unito l’opinione pubblica è divisa.

Le attitudini delle persone agli choc commerciali sono peggiorate dagli effetti della crescita dell’innovazione tecnologica. Come ha spiegato il mio collega Andy Haldane, fino a 15 milioni di posti lavoro nel Regno Unito potrebbero essere automatizzati nel tempo. Pur portando benefici enormi, ogni rivoluzione tecnologica distrugge senza pietà posti di lavoro e fonti di sostentamento, e quindi identità, molto prima che ne emergano di nuove. Questo è stato vero durante il crollo dell’agricoltura e della piccola manifattura durante la Rivoluzione industriale, durante il sorpasso dei servizi sull’industria manifatturiera, e oggi, con la fine di molti di quei posti di lavoro della classe media a causa dell’apprendimento automatico e della delocalizzazione. La combinazione di mercati aperti e tecnologia in un mondo globalizzato significa che i guadagni delle star economiche e dei fortunati sono amplificati. Se ora vincono loro, cosa ne sarà dei frustrati e degli spaventati?

L’incertezza è molto alta. Dallo spettro crescente del terrorismo globale all’intensificarsi di tensioni geopolitiche e crisi finanziarie: per troppo tempo, per troppe persone, il mondo sembra essere diventato più rischioso. Hanno ragione. In media in Europa e negli Stati Uniti, l’incertezza devia di circa 1,5 volte dalla media storica. Nel Regno Unito gli attuali livelli di incertezza ci faranno tagliare il 7 per cento dagli investimenti nei prossimi tre anni, e perdere l’1 per cento dal pil. Un’incertezza più alta ha contribuito a quello che gli psicologi chiamano una risposta euristica nelle famiglie, nelle imprese e negli investitori. In breve, molto tempo dopo che ne sono scomparse le cause, rimangono i timori, influenzando la percezione dei rischi e i comportamenti economici.

Esattamente come quelli che hanno vissuto nella Grande Depressione, le persone oggi appaiono più caute riguardo al futuro e sono più riluttanti nel prendere decisioni irreversibili. Questo significa che c’è meno volontà di mettere i capitali al lavoro e, di conseguenza, meno crescita.

Queste dinamiche sono chiaramente visibili nei mercati finanziari. Per due secoli e mezzo i prezzi dei titoli di stato e delle azioni sono andati di pari passo: con il mercato in crescita, i prezzi delle azioni salgono e i titoli calano, mentre il contrario succede quando i mercati sono in calo. Dalla metà degli anni 2000 questa simmetria si è invertita e gli interessi sui titoli di stato calano con il calo delle azioni. Questo desiderio di sicurezza senza precedenti ci ha aiutato ad abbassare il tasso d’interesse d’equilibrio, cioè il tasso d’interesse che le Banche centrali devono concedere per bilanciare domanda con offerta e mantenere l’inflazione stabile.

In questo senso, la politica dei bassi tassi d’interesse non è un capriccio dei banchieri centrali, ma la conseguenza di potenti forze globali, inclusi il debito, la demografia e la distribuzione. Queste stesse forze contribuiscono ai deficit dei sistemi pensionistici retributivi. Il valore degli investimenti di questi sistemi in azioni e proprietà è basso rispetto al livello dei tassi d’interesse, perché gli investitori valutano la sicurezza molto più di quanto non si aspettino una crescita più rapida. Detto in altri termini, visto che le pensioni sono rivendicazioni future sull’economia, non esiste un universo parallelo di tassi d’interesse più alti, di crescita maggiore e di maggior valore delle azioni e minori deficit delle pensioni. Non può esistere senza una reale riforma strutturale. Incolpare la politica monetaria serve a evitare queste dure realtà. Parlare di queste dure realtà serve alle Banche centrali per rinforzare le fondamenta di una crescita più inclusiva. Il paradosso è che uno dei nostri mestieri è quello di ridurre l’incertezza identificando i rischi. Questo richiede essere onesti con il pubblico, come ha fatto la Banca d’Inghilterra riguardo al referendum sull’Ue. Richiede anche essere onesti su quello che non possiamo fare. La prosperità di lungo termine non è nelle capacità dei banchieri centrali. Dipende da una serie molto più ampia di iniziative dei nostri rappresentanti eletti, e in ultimo del settore privato.

Il secondo modo in cui i banchieri centrali possono promuovere una crescita inclusiva è attraverso un incrocio bilanciato di politiche monetarie, fiscali e strutturali. Globalmente, questo bilancio è stato assente durante la crisi, e una parte sproporzionata del peso è ricaduta sulla politica monetaria. Cosa ha significato per la crescita e la diseguaglianza? Prima di rispondere è importante riconoscere due fattori.

In primo luogo, per legge, la politica monetaria deve mirare al tasso nazionale dell’inflazione, prendendo in considerazione in secondo luogo il suo impatto su altre variabili macroeconomiche importanti, come la crescita, l’occupazione e la stabilità finanziaria. La politica monetaria non può influenzare solo una specifica regione, azienda o segmento della popolazione. In secondo luogo, tutte le politiche monetarie hanno effetti distributivi, ma è anche giustamente ruolo dei governi eletti prendere misure per bilanciarli, se decidono di farlo.

In questo contesto, la politica monetaria ha peggiorato la distribuzione dei redditi, reso i risparmiatori più poveri, aumentato i prezzi degli asset o esacerbato le disuguaglianze di ricchezza? Voglio esaminare queste affermazioni esaminando i fatti che riguardano: i contributi di base che la politica monetaria ha fatto per il bene delle persone nel Regno Unito; quanto sia stata efficace la politica monetaria nel raggiungere i risultati macroeconomici dall’inizio della crisi; quali sono stati gli sviluppi associati nella distribuzione di reddito e ricchezza, cioè i risultati finanziari, dall’inizio delle politiche monetarie straordinarie.

Qualsiasi analisi delle conseguenze distributive della politica monetaria deve riconoscere che gli effetti negativi della disoccupazione e dell’inflazione instabile ricadono prevalentemente sui membri più poveri della società. L’inflazione alta colpisce i più poveri tra chi non possiede azioni o proprietà o chi ha redditi fissati in termini nominali. Allo stesso modo, se l’inflazione è troppo bassa, in un mondo altamente indebitato, si possono sviluppare dinamiche che aumentano i tassi di interesse reali, aumentano il peso del debito, abbassano gli stipendi e diminuiscono la crescita. In casi estremi, può esserci una deflazione del debito, che causa una disoccupazione elevata e persistente.

La via di mezzo più felice risiede in un quadro di politica monetaria con un impegno credibile a un’inflazione stabile, bassa e prevedibile nel medio termine, come è previsto nel Regno Unito. Questo permette alla politica monetaria di rispondere agli choc, evitando gli effetti distorsivi di un’inflazione instabile. L’esperienza dimostra che quando l’economia entra in recessione, i più poveri sono colpiti più duramente. Durante la recessione, le persone meno specializzate e meno pagate tendono a essere le prime a perdere il posto di lavoro. La recessione colpisce sproporzionatamente i giovani. Laurearsi durante un periodo di recessione è in generale una cattiva notizia per i guadagni futuri. I laureati più avvantaggiati tendono, col tempo, a recuperare, ma i meno avvantaggiati possono subire effetti permanenti. Nei casi estremi, recessioni prolungate possono causare danni permanenti al mercato del lavoro, con effetti potenzialmente devastanti sulle vite, sulle identità e sulle comunità. Questo forse è il motivo per cui studiando l’azione monetaria espansiva, generalmente si scopre che essa riduce, ma non diminuisce, la diseguaglianza, alza la domanda e sostiene l’occupazione. E ci sono poche prove per dimostrare che la politica monetaria di stimolo faccia peggiorare diversi gruppi sociali.

La crisi finanziaria del 2008 ha portato la minaccia della depressione e della disoccupazione di massa, lasciando maggiormente esposti i più poveri. La politica fiscale si trovò sotto forte pressione, visto che l’introito della tassazione diminuiva e i costi dei benefici sociali aumentavano rapidamente, mentre bisognava pagare gli enormi salvataggi delle banche. Da allora, l’austerità ha ridotto il deficit fiscale dal 10 per cento del pil nel 2010 al 3 e mezzo per cento di oggi. Questa politica è stata necessaria, ma ha ridotto la domanda di un punto percentuale all’anno di media.

Nello stesso periodo le politiche strutturali hanno aumentato la partecipazione nel mondo del lavoro, ma non sono state neanche lontanamente in grado di far tornare la crescita della produttività a livelli vicini alle medie storiche. Per sette anni, davanti a notevoli ostacoli alla crescita, la politica monetaria è stata l’unica a poter agire. I suoi compiti sono stati complicati dai tassi d’interesse d’equilibrio storicamente bassi. Che sono diventati negativi dopo la crisi, costringendo ulteriori misure monetarie solo per mantenere quell’equilibrio.

Dati i limiti al ribasso dei tassi d’interesse, il Comitato per la politica monetaria (Cpm) della Banca d’Inghilterra ha dovuto acquistare obbligazioni, con il cosiddetto Quantitative Easing (Qe).

Cosa sarebbe successo se il Cpm non avesse agito? Le simulazioni fatte usando il modello predittivo della Banca suggeriscono che la politica monetaria della Banca ha sollevato il pil dell’8 per cento e abbassato la disoccupazione del 4 per cento, al picco d’efficacia. Senza questa azione, i salari reali sarebbero stati più bassi dell’8 per cento, circa 2.000 sterline per lavoratore per anno, e un milione e mezzo di persone sarebbero disoccupate. In breve, la politica monetaria è stata molto efficace.

Quali sono stati gli effetti distributivi sui risultati finanziari? La politica monetaria ha derubato i risparmiatori per salvare gli investitori? Il Cpm è stato Robin Hood al contrario? In una parola, no. Questo perché, in larga parte, i risparmiatori parsimoniosi e gli investitori ricchi sono le stesse persone. Solo il 2 per cento delle famiglie ha depositi oltre le 5.000 sterline, pochi altri asset finanziari e non possiedono una casa. Pertanto, la maggioranza dei risparmiatori che può aver perso dei guadagni per via dei tassi d’interesse bassi ha recuperato grazie agli elevati prezzi degli asset, in particolare con il recupero dei prezzi delle case.

I tassi d’interesse bassi hanno significato che i ricchi si siano arricchiti alle spese di tutti gli altri? No di nuovo. I dati mostrano che il 20 per cento delle famiglie più povere ha visto i maggiori aumenti proporzionali nella loro ricchezza netta dal 2006, anche se questo è in larga parte dovuto un dolorosa riduzione della leva finanziaria (tramite il debito più basso dei mutui). I dati non sostengono l’idea che il periodo di bassi tassi d’interesse abbia beneficiato i più ricchi a spese dei più poveri.

E per quanto riguarda la distribuzione dei redditi? Allo stesso modo che per la ricchezza, e nonostante il fatto che i redditi da lavoro siano stati eccezionalmente deboli, i redditi totali di tutti i gruppi sono cresciuti dal 2006. In effetti, dal 2006 al 2014, l’ultimo quintile ha visto i maggiori guadagni proporzionali, nonostante la devastate recessione. Inoltre, tutti i gruppi hanno guadagnato dal 2009, quando le misure monetarie importanti hanno cominciato a essere messe in pratica. In sintesi, i risultati macro finanziari della politica monetaria sono chiari. Non solo sono state evitate la disoccupazione di massa e la deflazione del debito. Da quando i tassi di interesse sono stati tagliati ai livelli più bassi allora possibili ed è stato lanciato il Qe, sono stati creati due milioni e mezzo di posti di lavoro, il numero di persone che lavora è crescita a livelli storici, i salari nominali sono saliti del 17 per cento, il pil reale è salito del 15 per cento e il Regno Unito è stato una delle economie migliori del G7.

Tutti i maggiori gruppi di reddito hanno visto i propri salari e la propria ricchezza aumentare. La politica monetaria ha superato gli ostacoli alla crescita provenienti dalla riduzione della leva fiscale, dalla consolidazione fiscale e dalla bassa crescita globale. Le persone non sono diventate più povere; piuttosto, attraverso tutte le principali categorie di reddito e ricchezza sono migliorate e, marginalmente, sorprendentemente, la diseguaglianza dei redditi è diminuita.

Perché allora non sembra andare così bene? Perché l’ansia del futuro è aumentata, perché la produttività non ha recuperato e, di conseguenza, perché i redditi reali sono più bassi di quello che erano un decennio fa, qualcosa che nessuno vivo oggi aveva mai sperimentato. Le cause fondamentali che hanno causato il crollo del 16 per cento della capacità produttiva del Regno Unito, rispetto alla tendenza pre-crisi, sono poco chiare. Quello che è chiaro è che l’influenza della politica monetaria sulla produttività è limitato. Può solo stabilizzare la domanda verso il potenziale dell’economia; non la può aumentare. Aumentare i fondamentali della prosperità di lungo termine è compito delle politiche strutturali e dell’offerta del governo. Queste politiche del governo influenzano l’investimento dell’economia in educazione e capacità di ricerca e sviluppo, la qualità delle sue istituzioni centrali, come il rispetto della legge, l’efficacia del suo ambiente di regolamentazione, la flessibilità del suo mercato del lavoro, l’intensità della competizione, e la sua apertura al commercio e a investimenti. Il bilancio autunnale presentato dal Cancelliere inizia il processo di equilibrio delle politiche. Mentre la prudenza fiscale continuerà, il livello di prelievo fiscale verrà leggermente ridotto, e saranno messi in cantiere grandi investimenti nei gangli strutturali della produttività, inclusa la ricerca e lo sviluppo e le infrastrutture strategiche.

Per risolvere le cause profonde della crescita debole, dell’elevata diseguaglianza e della crescente insicurezza, serve una globalizzazione che funzioni per tutti. Perché le società di nazioni che sostengono il libero scambio e l’interconnessione prosperino, devono prima ridistribuire alcuni dei guadagni derivanti dal commercio e dalla tecnologia, e poi ri-educare e ricollegare i propri cittadini. Così facendo, possono rimettere gli individui in controllo del proprio destino. Perché il libero scambio benefici tutti servono redistribuzioni. Ci sono limiti ovviamente, perché esistono vincoli fiscali al livello macroeconomico ed è necessario mantenere incentivi a livello microeconomico.

Sostenere la dipendenza dallo stato non è un buon modo per incentivare le capacità dell’uomo, anche se una rete di sicurezza è necessaria per ammortizzare gli choc e addolcire i cambiamenti. La redistribuzione e la correttezza sono anche strumenti per voltare le spalle alla marea di corporazioni non statali. Come ha detto di recente il Primo ministro, le aziende devono essere fisse e devono pagare le tasse da qualche parte: quelle che operano oltre i confini nazionali, “hanno responsabilità, per esempio, quando si deve pagare le tasse”. Devono riconoscere “il ruolo che ricoprono nelle comunità locali e le responsabilità che hanno, in qualsiasi paese dove stanno operando, di rispettare le regole”. Per questo l’iniziativa del G20 contro l’erosione del gettito fiscale denominata Base Erosion and Profit Shifting (Beps) è così importante, in quanto permetterà a tutti i paesi di lavorare insieme per implementare le misure contro il trasferimento delle aziende in paesi con regimi fiscali di comodo. Anche per questo, il G20 potrebbe prendere in considerazione la proposta di Larry Summers su una tassa minima sui guadagni denunciati da pagare in una sola nazione.

Siccome la tecnologia e il commercio stanno costantemente evolvendo, l’impegno per rieducare i lavoratori deve essere costante. In un mercato del lavoro soggetto a frequenti cambiamenti radicali, le prospettive delle persone dipendono sul confronto diretto e creativo con i mercati globali. L’apprendimento permanente, le abilità sempre valide e i tirocini condivisi diventeranno più importanti che mai.

Infine, in un’èra in cui chiunque può produrre qualsiasi cosa in ogni luogo grazie a una stampante 3D, dove ogni azienda può farsi pubblicità in tutto il mondo o vendere prodotti in Cina a prescindere dal proprio fatturato, ci sono opportunità per l’impiego di massa attraverso la creatività di massa. Piattaforme tecnologiche come Taskrabbit, Alibaba, Etsy e Sama possono aiutare i produttori di beni e servizi minori a offrirsi sul mercato globale. Aziende piccole possono superare i giganti e dare vita a una forma di artigianato globalizzato; una rivoluzione che potrebbe portare la piccola industria a completare il circolo. In effetti, perché il G20 non promuove il libero scambio per le piccole e medie imprese? Queste aziende, collegate da piattaforme digitali offrirebbero la via per una forma più inclusiva di commercio globale con l’individuo al centro.

Permettetemi di concludere affrontando le attuali previsioni per la politica monetaria. Il Cpm ha indicato in primavera che l’impatto di un voto per lasciare l’Ue sull’inflazione sarebbe stato uguale all’impatto sulla domanda, sull’offerta e sul tasso di cambio. Ha detto che le implicazioni per la politica monetaria non sarebbero state automatiche. Ad agosto, la bilancia di domanda, offerta e tassi di cambio era in linea con la richiesta di un maggiore stimolo monetario. Queste misure stanno funzionando. Per chi vuole prestiti, c’è credito. Per chi ha debiti, gli interessi sono più bassi. Questo non è solo collegato alla decisione del Cpm di agosto, visto che la crescita sembra essere materialmente superiore alle nostre aspettative estive.

Le famiglie sembrano guardare oltre le incertezze della Brexit. Per loro, le avvisaglie di una stagnazione economica sono assenti. Le percezioni sulla sicurezza dei posti di lavoro sono stabili. I salari stanno crescendo allo stesso modesto passo di inizio anno. Il credito è disponibile e competitivo. La fiducia è solida. In contrasto con gli sviluppi dell’economia reale, i mercati finanziari hanno una visione meno ottimistica sulle prospettive della Brexit. La sterlina è più bassa del 16 per cento rispetto al suo picco di un anno fa. In parte come riflesso di questo deprezzamento, le aspettative di inflazione sono aumentate sensibilmente. Alla fine, la tensione tra la forza dei consumatori da un lato e le aspettative più pessimistiche dei mercati dall’altro sarà risolta. Nelle proiezioni di novembre del Cpm questa soluzione si paleserà quando l’inflazione importata comincerà a pesare sui salari reali della gente, rallentando la crescita dei consumi.

Questa moderazione nella spesa delle famiglie rinforzerà gli effetti cumulati di un aumento dell’incertezza negli investimenti. Di conseguenza, ci aspettiamo che la crescita rimanga sotto le precedenti medie per un paio d’anni. Un segnale che corrobora questo rallentamento potenziale è che l’espansione economica nel Regno Unito è sempre più spinta dai consumi. Il livello del tasso di risparmio è caduto ai minimi storici e sono aumentati i prestiti. L’evidenza dello scorso quarto di secolo in diversi stati indica che ogni episodio di crescita trainata dai consumi supera il ritmo della crescita dei guadagni, aumentando il debito e rendendo la domanda più sensibile ai mutamenti dell’occupazione e dei salari. Il quadro completo è che una crescita potenziale più modesta si traduce in una minore crescita dei salari reali. L’unica domanda è come questo avvenga: o tramite una compressione della crescita nominale dei salari e maggiore disoccupazione, o attraverso una maggiore crescita dei prezzi dei beni e una minore crescita della disoccupazione. Le regole del Cpm gli impongono di decidere come bilanciare questo scambio, incluso l’orizzonte nel quale intende riportare l’inflazione ai livelli previsti.

A giudizio del Cpm, tentare di bilanciare completamente l’impatto diretto del deprezzamento della sterlina rispetto ai prezzi dei beni con una politica monetaria più restrittiva avrebbe costi eccessivi in termini di produzione persa e di riduzione nell’aumento dell’occupazione. Per esempio, riportare l’inflazione al livello del 2 per cento in tre anni richiederebbe tassi d’interesse più alti di circa cento punti base nei prossimi tre anni. Rispetto alle proiezioni del Cpm di novembre, questo aumenterebbe la disoccupazione di 250 mila persone. Questa disoccupazione maggiore implicherebbe una minore crescita nominale dei salari, eliminando gli effetti di una minore inflazione sui salari reali. In ogni caso, i salari reali probabilmente caleranno del 4 per cento rispetto alle nostre aspettative di prima del referendum. Il Cpm sta scegliendo un periodo di maggiore inflazione in cambio per un più modesto aumento della disoccupazione. Ci sono limiti, tuttavia, al tempo per cui un’inflazione sopra i livelli può essere tollerata. Inoltre, è sempre vero che le aspettative per l’inflazione dipenderanno dall’evoluzione delle prospettive di domanda, offerta e tassi di cambio. La politica monetaria può rispondere in ciascuna direzione ai cambiamenti delle prospettive economiche mentre avvengono, per assicurare un sostenibile ritorno dell’inflazione al livello del 2 per cento. Dai primi di novembre, il tasso di cambio della sterlina è salito del 6 per cento e i tassi d’interesse del mercato in tre anni sono saliti di trenta punti base. I tassi d’interesse di lungo termine sono tornati ai loro livelli pre-referendari. I mercati stanno anche rispondendo bene alle elezioni americane, con un aumento sia dell’inflazione che dei tassi di interesse reali. Accanto a questi sviluppi di mercato, gli indicatori del Regno Unito suggeriscono una crescita solida e continuativa, e il passo del consolidamento fiscale dovrebbe essere più lento.

Il Cpm prenderà in analisi questi e altri sviluppi nel suo prossimo incontro, quando deciderà la politica monetaria. Qualunque siano gli sviluppi economici, il Cpm determinerà sempre la politica monetaria in modo da mantenere la stabilità dei prezzi e da promuovere il bene dei cittadini del Regno Unito. Esattamente come facevamo subito dopo la crisi finanziaria; così come sarà nel futuro con un maggior equilibrio con la politica fiscale e quella strutturale.

La politica monetaria continuerà il suo buon lavoro mentre l’economia del Regno Unito si adatterà alle nuove opportunità con l’Europa e il resto del mondo. Alla fine, la politica monetaria non è uno spettro, ma un fantasma amichevole.