LaPresse

IL TESTO

Crescita, innovazione e il ruolo delle banche. Panetta spiega perché l'Italia può tornare a correre

Con l’inflazione sotto controllo e conti pubblici più solidi, la priorità è rilanciare lo sviluppo con investimenti, capitale umano e tecnologia. Altrimenti la ripresa rischia di restare un esercizio statistico. L'intervento del governatore della Banca d'Italia per la Giornata mondiale del Risparmio

Pubblichiamo qui di seguito l'intervento del Governatore della Banca d’Italia Fabio Panetta in occasione della 'Giornata Mondiale del Risparmio del 2025. Risparmio: tutela, inclusione, sviluppo', giunta quest'anno alla sua 101esima edizione.

Lo sviluppo economico è la condizione essenziale per rafforzare la fiducia e valorizzare il risparmio degli italiani. Solo un’economia dinamica e competitiva può offrire lavoro, garantire redditi adeguati e permettere alle famiglie di guardare al futuro con serenità, confidando che i figli possano godere di condizioni di vita migliori di quelle dei genitori. Oggi, con l’inflazione tornata sotto controllo, ci troviamo in un contesto internazionale complesso: riemergono tensioni geopolitiche e conflitti che pensavamo superati, mentre le nuove spinte protezionistiche ostacolano il commercio e la cooperazione economica. Si rafforza un clima di frammentazione e incertezza, in cui la contrapposizione tende a prevalere sul dialogo e sulla collaborazione. In questo scenario la priorità è chiara: perseguire con determinazione una crescita solida e duratura, fondata su investimenti, innovazione e produttività.

La tenuta dell’economia italiana e il miglioramento delle finanze pubbliche

Negli ultimi cinque anni l’economia italiana ha mostrato una notevole capacità di resistenza e adattamento, crescendo più che nel quinquennio precedente la pandemia e in linea con il resto dell’area dell’euro. Il Mezzogiorno ha contribuito in misura significativa, interrompendo una lunga fase di arretramento rispetto al resto del Paese: dal 2019 il suo prodotto è aumentato dell’8 per cento, contro il 5 del Centro Nord. Le politiche economiche adottate dopo la pandemia e durante la crisi energetica – insieme ai fondi del programma Next Generation EU – hanno attenuato l’impatto degli shock sui redditi di famiglie e imprese e sostenuto l’attività produttiva. Ma questa tenuta riflette anche i frutti della ristrutturazione produttiva e delle riforme avviate dopo la crisi dei debiti sovrani.

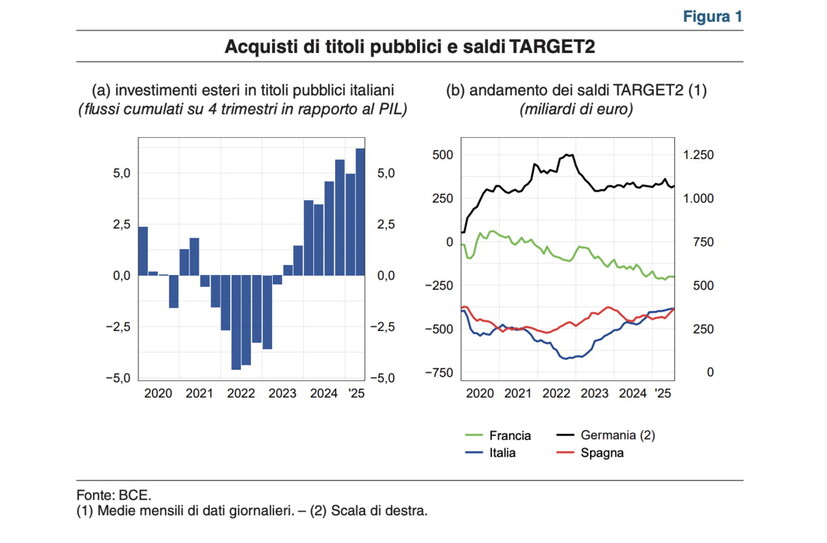

Negli anni recenti l’Italia ha mantenuto una gestione prudente delle finanze pubbliche. Con l’esaurirsi delle misure straordinarie, l’indebitamento netto si è ridotto drasticamente: si è più che dimezzato lo scorso anno e, secondo le stime del Governo, nel 2025 dovrebbe scendere al 3,0 per cento del PIL. Il saldo primario è tornato positivo e dovrebbe salire allo 0,9 per cento, mentre gli investimenti pubblici restano su livelli elevati in rapporto al prodotto. Il Piano strutturale di bilancio a medio termine del 2024, coerente con la nuova governance fiscale europea, mira opportunamente a riportare nei prossimi anni il disavanzo sotto il 3 per cento e a collocare stabilmente il rapporto tra debito e PIL su una traiettoria discendente. La tenuta dell’economia, la credibilità degli obiettivi di finanza pubblica e la prudenza nella gestione dei conti hanno rafforzato la fiducia nelle prospettive del Paese. La domanda estera di titoli pubblici è tornata su livelli elevati, contribuendo a un netto miglioramento del saldo TARGET2 (fig. 1). Il differenziale di rendimento tra i titoli decennali italiani e tedeschi è diminuito di circa 100 punti base negli ultimi due anni. Anche il giudizio delle principali agenzie di rating è migliorato, nonostante il difficile contesto geopolitico. Vi sono spazi per ulteriori miglioramenti. Sono sviluppi che vanno consolidati, proseguendo con determinazione nella direzione intrapresa. Guardando al futuro, la politica di bilancio dovrà tenere conto dell’invecchiamento della popolazione e dei nuovi impegni in materia di difesa, sostenendo la capacità produttiva. È essenziale innalzare stabilmente il ritmo di crescita dell’economia oltre quell’1 per cento stentato su cui sembriamo esserci assestati, preparando fin d’ora il terreno per la fase in cui non saranno più disponibili i fondi del Piano nazionale di ripresa e resilienza (PNRR).

Negli ultimi decenni l’Italia ha affrontato con fatica la fase più intensa della globalizzazione e si è poi risollevata dai duri colpi delle crisi che si sono susseguite. Oggi le condizioni economiche e finanziarie di famiglie e imprese sono nel complesso solide, il sistema bancario è ben patrimonializzato e redditizio, i tassi di interesse sono bassi e gli investitori internazionali guardano al Paese con maggiore fiducia. Ora dobbiamo volgere l’attenzione alla crescita. Occorre concentrare gli sforzi sui nostri punti di debolezza, impegnandoci su tre ambiti decisivi: capitale umano, capitale fisico, capacità amministrativa. Nella formazione delle persone e nell’uso delle nuove tecnologie, nello sforzo delle imprese di avvicinarsi alla frontiera produttiva, nell’azione di una Pubblica amministrazione che valorizza l’esperienza maturata con il PNRR, la parola chiave è innovazione.

Prioritario accrescere l’accumulazione di capitale

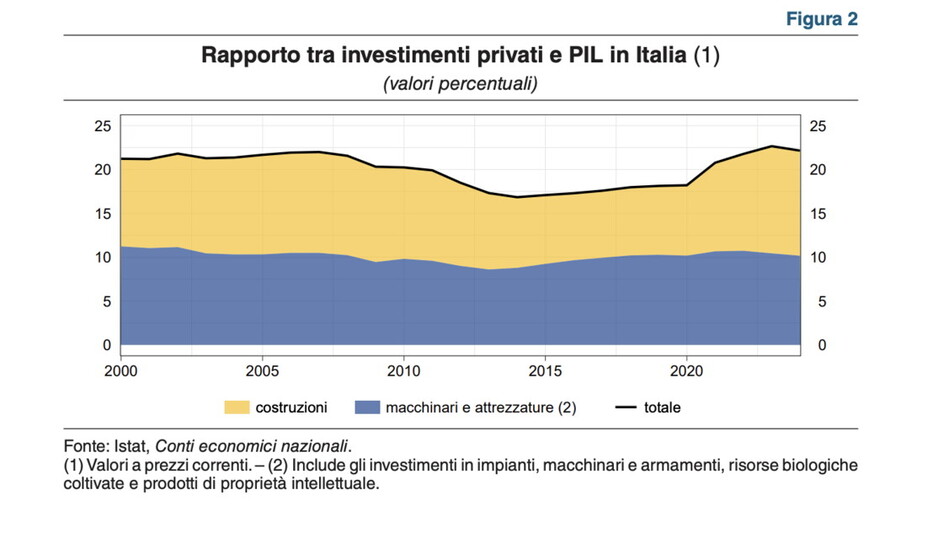

L’espansione della domanda interna è decisiva per lo sviluppo dell’economia italiana e, più in generale, dell’intera Europa. L’accumulazione di capitale è lo strumento per conseguirla: non solo sostiene direttamente la domanda, ma accrescendo il potenziale produttivo pone anche le basi per una crescita duratura, soprattutto in una fase di profonda trasformazione tecnologica. Negli ultimi anni gli investimenti in Italia sono tornati a crescere con vigore, superando – in rapporto al PIL – i livelli precedenti la crisi finanziaria globale (fig. 2). Le nostre indagini presso le imprese indicano che questa ripresa, avvenuta nonostante l’incertezza degli ultimi anni, è stata trainata dall’esigenza di adeguare il capitale produttivo all’innovazione digitale e alla transizione energetica e climatica. A sostenerla hanno contribuito consistenti incentivi pubblici: nel programma Transizione 4.0 sono stati maturati, tra il 2020 e il 2023, crediti di imposta per oltre 30 miliardi di euro.

Nonostante questi sviluppi positivi, a fronte della forte crescita dell’occupazione, il rapporto tra capitale e lavoro ha continuato a ridursi, con effetti negativi sulla produttività del lavoro. Il declino demografico rende ancora più urgente accelerare l’accumulazione di capitale e rafforzare la capacità innovativa del sistema produttivo. Occorre quindi orientare le risorse verso investimenti ad alto contenuto tecnologico. Secondo nostre valutazioni, il moltiplicatore di un aumento permanente degli investimenti è superiore all’unità e può triplicare quando le risorse vengono indirizzate alla ricerca e allo sviluppo.

Le esportazioni: un punto di forza in un contesto incerto

Il buon andamento delle esportazioni è stato un fattore decisivo nella tenuta della nostra economia. Nel 2024 le vendite all’estero superavano dell’8 per cento i livelli precedenti la pandemia: un risultato tutt’altro che scontato, alla luce degli shock eccezionali che hanno colpito l’economia mondiale e della crescita delle quote di mercato dei paesi emergenti. In un contesto difficile, l’industria italiana ha saputo mantenere le proprie posizioni sui mercati internazionali, raccogliendo i frutti della ristrutturazione produttiva. Ha beneficiato della dinamica contenuta del costo del lavoro e dei bassi livelli di indebitamento, dell’aumento della dimensione media delle imprese esportatrici e della diversificazione settoriale e geografica delle vendite. Un contributo decisivo è venuto dal costante miglioramento della qualità dei prodotti.

Ma la competitività delle imprese italiane non può essere data per acquisita, soprattutto alla luce delle attuali tensioni commerciali e delle incerte prospettive della domanda globale. Il recente accordo tra l’Unione europea e gli Stati Uniti ha ridotto l’incertezza sul quadro dei rapporti doganali bilaterali, ma ha anche comportato un sensibile aumento, dal 2 al 16 per cento, dei dazi medi effettivi sulle esportazioni europee. Secondo le nostre valutazioni, gli effetti diretti per gli esportatori italiani e le loro filiere restano nel complesso limitati, grazie ai punti di forza appena menzionati. Non vanno però sottovalutati gli effetti che si concentrano su singoli settori o territori, né quelli indiretti. Il rallentamento del commercio globale incide sull’intera economia, comprese le aziende e i lavoratori non esposti al mercato statunitense. Questo effetto è amplificato dall’incertezza che ancora circonda l’evoluzione delle politiche commerciali – in primo luogo di quelle statunitensi, ma anche delle misure recentemente adottate dalla Cina. Nei primi sette mesi di quest’anno le esportazioni cinesi verso gli Stati Uniti sono diminuite di 43 miliardi di euro rispetto all’analogo periodo del 2024, mentre quelle verso l’Europa sono aumentate di 34 miliardi. Sebbene non straordinaria, è una crescita rilevante, che interessa in ampia misura i settori a tecnologia avanzata10 e conferma il rischio – già segnalato in passato – di un ampio reindirizzamento delle produzioni cinesi verso i nostri mercati. A ciò si aggiunge l’apprezzamento dell’euro, che sta erodendo in misura significativa la competitività di prezzo dei prodotti europei.

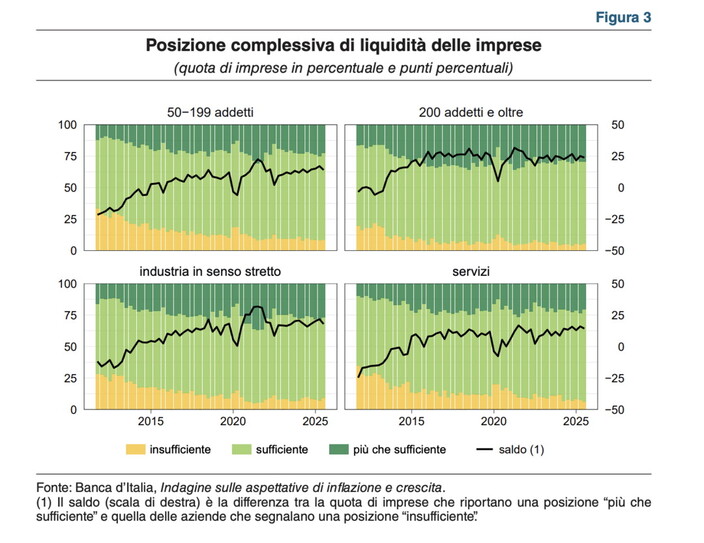

Banche, imprese e credito all’economia Il sistema bancario italiano è nell’insieme solido, ben patrimonializzato e oggi tra i più redditizi d’Europa. I rischi di credito restano limitati, grazie anche alle buone condizioni finanziarie delle imprese. Contribuisce l’ampio utilizzo dei prestiti garantiti dallo Stato, tutt’ora pari a un quarto di quelli alle imprese. I ricavi continuano a crescere, nonostante la discesa dei tassi di interesse, a conferma della capacità degli intermediari di adattarsi e diversificare la propria attività. Questi andamenti hanno alimentato le operazioni di concentrazione che hanno interessato il sistema bancario negli ultimi mesi. Quelle realizzate devono rafforzare gli intermediari, accrescerne ulteriormente l’efficienza e potenziare la capacità di offrire servizi migliori e più vicini ai bisogni della clientela. Il contesto in cui le banche operano non è però privo di rischi. L’economia internazionale resta fragile e i mercati finanziari potrebbero subire bruschi aggiustamenti in relazione a shock improvvisi. È quindi importante che le banche utilizzino le risorse generate in questa fase favorevole per rafforzare la capacità di affrontare scenari sfavorevoli, continuare a investire in tecnologia e sicurezza informatica e, soprattutto, sostenere la crescita dell’economia. Anche le imprese, nel complesso, si trovano oggi in condizioni migliori rispetto al passato. La leva finanziaria è su livelli molto contenuti e il rapporto tra debiti e PIL è poco più della metà della media dell’area dell’euro. Le riserve di liquidità restano abbondanti (fig. 3) e le aziende dispongono di un’ampia capacità di autofinanziamento. Queste due posizioni di forza – la solidità delle banche e quella del tessuto produttivo – devono convergere per rilanciare la crescita. L’andamento dei prestiti rappresenta una misura di questa convergenza.

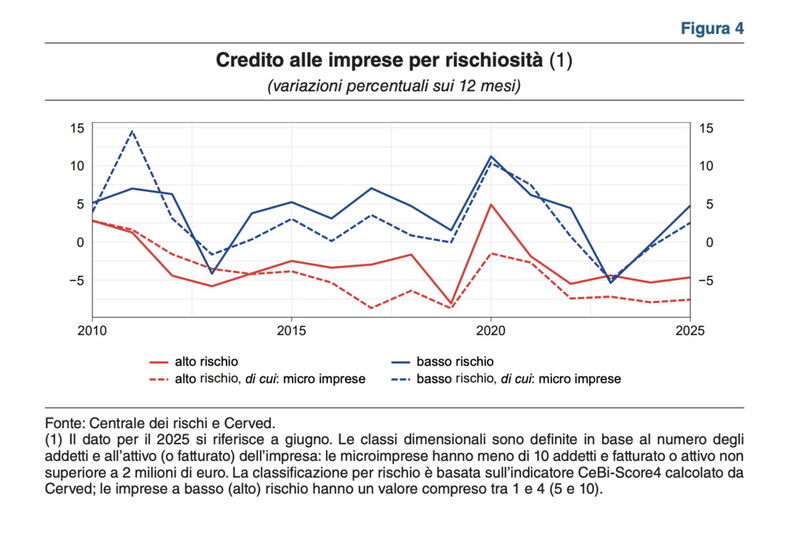

Il credito non è solo una variabile finanziaria: è la linfa che alimenta investimenti, innovazione e occupazione. È essenziale che non manchi alle aziende con buone prospettive di sviluppo, in particolare a quelle che investono nella transizione digitale ed ecologica. Negli ultimi mesi la dinamica del credito alle imprese è tornata positiva, sostenuta dalla domanda – a sua volta stimolata dal calo dei tassi – e da condizioni di offerta più distese. Particolare attenzione va riservata alle imprese minori. Tra quelle più solide gli impieghi si stanno riprendendo (fig. 4), ma occorre evitare che difficoltà di accesso frenino gli investimenti. Seguiamo con attenzione l’evoluzione di questo segmento di mercato, consapevoli che garantire alle piccole imprese condizioni di finanziamento adeguate è essenziale per una crescita equilibrata e duratura del Paese.

La digitalizzazione dei pagamenti

La moneta e i pagamenti stanno attraversando una fase di profonda trasformazione. Accanto al contante, un tempo quasi l’unico mezzo di pagamento immediato, oggi utilizziamo abitualmente bonifici online, carte e applicazioni su telefoni e orologi. La tecnologia sta rendendo i pagamenti più rapidi, economici e accessibili. Parallelamente, si moltiplicano a livello internazionale le iniziative per l’emissione di stablecoins, strumenti In Europa, il regolamento MiCAR ha introdotto requisiti stringenti su capitale, governance e trasparenza delle stablecoins, oltre che sulla protezione degli utenti. Negli Stati Uniti, il Genius Act persegue obiettivi analoghi, pur con differenze significative rispetto al quadro europeo. La spinta verso la finanza digitale promossa dall’Amministrazione statunitense rende urgente armonizzare il quadro regolamentare a livello internazionale, nonostante le attuali difficoltà di cooperazione. Le regole possono rafforzare la fiducia nel sistema finanziario, ma non crearla. Solo la moneta pubblica – emessa dallo Stato e dalle banche centrali – può generare quella fiducia duratura che assicura il buon funzionamento del sistema dei pagamenti e favorisce la circolazione dei mezzi di pagamento privati. In questa prospettiva si colloca l’impegno dell’Eurosistema per assicurare la presenza della moneta pubblica in un mondo sempre più digitalizzato, in cui i pagamenti avvengono in misura crescente online.

La BCE e le banche centrali nazionali dell’Eurosistema stanno lavorando per introdurre la tecnologia a registri distribuiti (distributed ledger technology, DLT) nei pagamenti interbancari di elevato ammontare (“all’ingrosso”). Il progetto Pontes, con un orizzonte di breve-medio termine e una sperimentazione prevista entro il 2026, mira a collegare le piattaforme DLT all’infrastruttura di pagamento all’ingrosso oggi utilizzata nell’area dell’euro (TARGET2). Parallelamente, il progetto Appia guarda al lungo periodo e sviluppa un ecosistema fondato interamente sulla tecnologia DLT per il regolamento delle operazioni all’ingrosso in moneta di banca centrale, anche in ambito transfrontaliero. Queste due iniziative consentono di sperimentare e innovare senza sacrificare sicurezza, efficienza e interoperabilità con le infrastrutture esistenti. Per quanto riguarda i pagamenti quotidiani di famiglie e imprese, l’impegno dell’Eurosistema si concentra sul progetto dell’euro digitale: una moneta pubblica digitali concepiti per mantenere un valore stabile rispetto a una valuta di riferimento. Questi strumenti possono agevolare i pagamenti, in particolare quelli transfrontalieri verso i paesi in via di sviluppo. Ma in assenza di regole adeguate possono generare rischi elevati per i risparmiatori, per la stabilità finanziaria e per la fiducia nella moneta pubblica accessibile a tutti a basso costo, pensata per coniugare sicurezza, privacy e inclusione finanziaria.

Per gli intermediari vigilati – gli unici autorizzati alla distribuzione della moneta elettronica pubblica – il progetto rappresenta un’opportunità strategica: basato su standard tecnologici aperti, esso consentirà di ampliare la gamma dei servizi di pagamento digitale, mantenendo il rapporto diretto con la clientela e acquisendo la possibilità di operare su scala paneuropea. L’euro digitale favorirà la partecipazione anche degli intermediari di minori dimensioni, che oggi incontrano maggiori difficoltà a competere in questo segmento. L’equilibrio tra moneta pubblica e moneta privata sarà preservato, evitando la disintermediazione del sistema creditizio. I portafogli di euro digitale saranno soggetti a limiti di detenzione e, come le banconote, non saranno remunerati. Tra le innovazioni più importanti vi è la possibilità di effettuare pagamenti offline, cioè in assenza di connessione internet e di elettricità: una soluzione preziosa in situazioni di emergenza, particolarmente utile in tempi in cui tensioni geopolitiche e attacchi cibernetici possono far emergere vulnerabilità infrastrutturali. L’attuale fase di preparazione si sta per concludere. Nella riunione di Firenze, che si terrà nei prossimi giorni, il Consiglio direttivo della BCE deciderà se dare avvio alla fase di sviluppo, che – in caso di decisione positiva – inizierà il 1° novembre.

In questa fase l’Eurosistema realizzerà l’infrastruttura tecnica ed effettuerà i test sulle principali funzionalità, in stretta collaborazione con i fornitori esterni di servizi. La decisione di emettere l’euro digitale dipenderà dall’approvazione del regolamento europeo, attesa entro il 2026. L’obiettivo è avviare una fase di prova nel 2027 ed essere pronti per l’introduzione nella prima metà del 2029, offrendo ai cittadini europei uno strumento complementare ai mezzi di pagamento privati e al contante cartaceo. La trasformazione dei pagamenti e della moneta non riguarda solo la tecnologia: riguarda le persone e le loro competenze. In un sistema sempre più digitale, la conoscenza è un presidio essenziale di fiducia e sicurezza. Le competenze economiche e finanziarie aiutano a usare in modo consapevole i nuovi strumenti di pagamento e a difendersi da rischi e frodi.

La Commissione europea ha appena presentato un piano per rafforzare l’alfabetizzazione finanziaria nella UE per favorire, tra l’altro, il coordinamento tra le migliori pratiche nazionali e lo scambio di esperienze. La Banca d’Italia è da tempo impegnata a promuovere l’educazione finanziaria nella scuola, in stretta collaborazione con il Ministero dell’Istruzione e del merito. L’inserimento di questi temi nei percorsi scolastici è un passo decisivo per formare cittadini più consapevoli e capaci di comprendere il valore del denaro e del risparmio. Diffondere la cultura finanziaria significa non solo tutelare i risparmiatori, ma anche rafforzare le basi di un sistema più solido, inclusivo e capace di sostenere l’innovazione e la crescita.

Conclusioni

L’Italia ha dimostrato di sapere affrontare le difficoltà economiche e di sapersi rinnovare. Dobbiamo valorizzare questa forza, investendo nel capitale umano e tecnologico, sostenendo la produttività e la competitività, rafforzando la fiducia dei cittadini e dei mercati. La solidità del sistema produttivo e la transizione verso un’economia sempre più digitale offrono le basi per farlo. C’è un filo che lega le riflessioni di oggi: l’innovazione. È la Dobbiamo essere aperti alle nuove idee e al cambiamento20, ma anche consapevoli della necessità di definire regole che ne contengano i rischi e gli effetti indesiderati. È questo il delicato equilibrio che la Banca d’Italia persegue nel promuovere la stabilità monetaria e finanziaria, l’innovazione nei pagamenti, la cultura finanziaria e la tutela del risparmio: principi che costituiscono la base della fiducia nella nostra moneta e della prosperità del Paese. chiave per generare prosperità e per avviare un sentiero di crescita più elevata, stabile e inclusiva. Non sorprende che proprio il nesso tra progresso tecnologico e sviluppo economico abbia ispirato l’assegnazione dell’ultimo premio Nobel per l’economia a tre studiosi di questo tema cruciale.